ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1342

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Зовнішньоекономічна діяльність україни в умовах глобалізації

1.2. Основні умови та структура

Валютних цінностей через митний кордон України

Зовнішньоекономічної діяльності

Законодавче регулювання розрахунків у безготівковій іноземній валюті

Відповідальність за порушення порядку декларування валютних цінностей

2.1. Ризики в зовнішньоторговельних операціях

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Розрахункові операції у зовнішньоекономічній діяльності підприємства

3.1. Акредитивні розрахункові операції у зовнішньоекономічній діяльності підприємства

Особливості використання акредитива в розрахунках при експортних операціях підприємств України

3.2. Інкасові розрахункові операції

Передача документів інкасуючому банку

3.3. Механізм здійснення платежів чеками

3.4. Платежі пластиковими картками

3.6. Механізм розрахунків платіжними дорученнями

4.1. Міжнародний кредит у зовнішньоекономічній діяльності підприємства

4.2. Фірмовий кредит у зовнішньоекономічній діяльності підприємства

4.3. Визначення умов кредитування суб'єкта зовнішньоекономічної діяльності

Компаративний комплексний аналіз рентабельності та ділової активності підприємства-позичальника

Кредитування зовнішньоекономічної діяльності по міжнародних кредитних лініях

5.1. Іноземні кредитні лінії під гарантії кабінету міністрів україни

3. Господарська діяльність підприємства

8. План охорони навколишнього середовища

13. Правове забезпечення проекту

5.3. Програма мікрокредитування в україні за лінією єбрр та німецько-українського фонду

5.8. Контроль за використанням і поверненням іноземних кредитів

ЛІТЕРАТУРА

Цивільний кодекс України (1540-06).

Закон України «Про зовнішньоекономічну діяльність», 1991 р.

Закон України «Про порядок здійснення розрахунків в іноземній валюті» (185/94-ВР) від 07.05.96 p..

Закон України «Про операції з давальницькою сировиною у зовнішньоеко номічних відносинах» (327/95-ВР).

62 Розрахункові та кредитні операції у зовніишьоеконамічнійдіятност підприємства

Декрет Кабінету Міністрів України «Про систему валютного регулювання і ва лютного контролю» (15-93).

Указ Президента України «Про індикативні ціни на товари при здійсненні суб'єктами зовнішньоекономічної діяльності України експортно-імпортних опе рацій» (691/94).

Указ Президента України «Про заходи щодо впорядкування розрахунків за до говорами, що укладають суб'єкти підприємницької діяльності України» (566/94).

Указ Президента України «Про застосування Міжнародних правил інтерпретації комерційних термінів» (567/94).

Указ Президента України «Про регулювання бартерних (товарообмінних) операцій у галузі зовнішньоекономічної діяльності (84/95).

Постанова Кабінету Міністрів України і Національного банку України від 21 червня 1995 року № 444 (444-95-п) «Про типові платіжні умови зовнішньоеко номічних договорів (контрактів) і типові форми захисних застережень до зовнішньоекономічних договорів (контрактів), які передбачають розрахунки в іноземній валюті».

Бровков С. М., Руденко Л. В. Валютно-фінансові механізми в міжнародному бізнесі: світовий досвід та українська практика. - К.: ТОВ Агентство «Україна», 2001.-380с.

Медолиз М. М., Рибак В. В., Дзюбак І. М., Борошна О. С. Іноземні експортні кре дити: Посібник для українського позичальника. - К., 1999. - 98 с.

Міжнародні розрахунки: Тексти лекцій / Укл. Т. Є. Оболонська, - К.: КНЕУ, 1999. - 128 с.

Руденко Л. В. Особливості використання документарних акредитивів при зовнішньоторговельних операціях (Текст лекції для студентів спеціальностей 7.0301.03 «Міжнародна економіка», 7.0501.04 «Фінанси», 7.0501.06 «Облік і аудит»). - Полтава: ПКІ: 1998.

15.Руденко Л.В. Основи стратегічного аналізу фінансових результатів діяльності підприємства (Тексти лекцій) // Вісті. Діловий випуск. - К., 1998. -№24 (317).-С. 1-16.

Руденко Л. В. Прогностична оцінка і аналіз діяльності транснаціональної кор порації у векторі глобального стратегічного управління // Регіональні перспек тиви. - 2000. № 4 (11). - С. 87-91.

Френклін P., Філіпенко А. Міжнародна торгівля та інвестиції /Пер. з англ. - К.: Ос нови, 1998.-743с.

Ющенко В. А., Міщенко В. І. Валютне регулювання: Навч. посібник. - К.: Знання, 1999.-359с.

ВАЛЮТНО-РОЗРАХУНКОВІ РИЗИКИ ТА ШЛЯХИ ЇХ ЗАПОБІГАННЯ

й СЛОВНИК ТЕРМІНІВ

Опціон - право або договірне зобов'язання купити/продати певний вид цінностей (акції, відсоткові цінні папери, валюту, ф'ючерсні контракти, товари) за визначеною ціною протягом обумовленого періоду. Буває американський, європейський подвійний.

Ризик валютний - небезпека валютних втрат.

Ризик дефолту - невиконання перед іноземними кредиторами з боку уряду або державних організацій платіжних зобов'язань, виражених в іноземній валюті.

Ризик мораторію на

платежі за кордон - виникає, якщо уряд неспроможний забезпечити своєчасне виконання

своїх зовнішніх платіжних зобов'язань і у якості надзвичайного заходу на певний

час зупиняє всі платежі на користь іноземних кредиторів.

Ризик неконвертованості - виникає тоді, коли валютне становище країни на конкретний момент таке, що її центральний банк не має змоги виконати вказаний платіж через відсутність у нього поточних (оперативних) залишків у валютній касі.

Ризик у міжнародній торгівлі - небезпека втрат з вини іншої сторони або у зв'язку з І політичною, економічною ситуацією в країні, що бере участь в угоді.

Ризики виробничі - ризик відкликання або значної модифікації замовлення з боку імпор- і. тера, або небажання чи технічна неможливість виконання контракту експортером.

Ризики економічні - виникають у тих випадках, коли втручання урядових органів або дії самого уряду перешкоджають або ускладнюють своєчасне погашення заборгованості або зобов'язання.

Ризики комерційні - пов'язані з можливістю невиконання боржником прийнятих ним зобов'язань.

Ризики кредитні - виникають у випадку, коли імпортер не бажає платити попередньо обумовлену суму, а імпортер, який здійснив авансовий платіж, приймає на себе ризик того, що експортер не зможе чи не побажає повернути назад аванс у випадку невиконання контракту.

Ризики курсові (ризики, пов'язані

зі змінами валютних курсів) - виникають через девальвацію або ревальвацію валюти експортера по відношенню до валюти імпортера.

Ризики непереказу валюти - виникають через несприятливі зміни у валютно-фінансовому стані країни, що може стати підставою для введення там додаткових валютних обмежень або призвести до жорсткішого валютного регулювання.

64 PrnpaxviiKuei та кредитні операції у зовнішньоккоішмічнііі діяльності підприємства

Ризики політичні - виникають внаслідок політичних подій (війни, блокади, бойкоти, революції, націоналізація, ембарго, внутрішні заворушення, масові страйки тощо), які можуть перешкоджати імпортеру відсилати гроші або експортеру відправляти товар.

Спекулянт - учасник ф'ючерсного ринку. Купує (продає) контракти тільки для того, щоб пізніше продати (купити) за більш високою (низькою) ціною.

Спот -угода на цінні папери та інші фінансові інструменти, яка передбачає негайну оплату.

Хеджування - страхування, зниження ризику від втрат.

2.1. Ризики в зовнішньоторговельних операціях

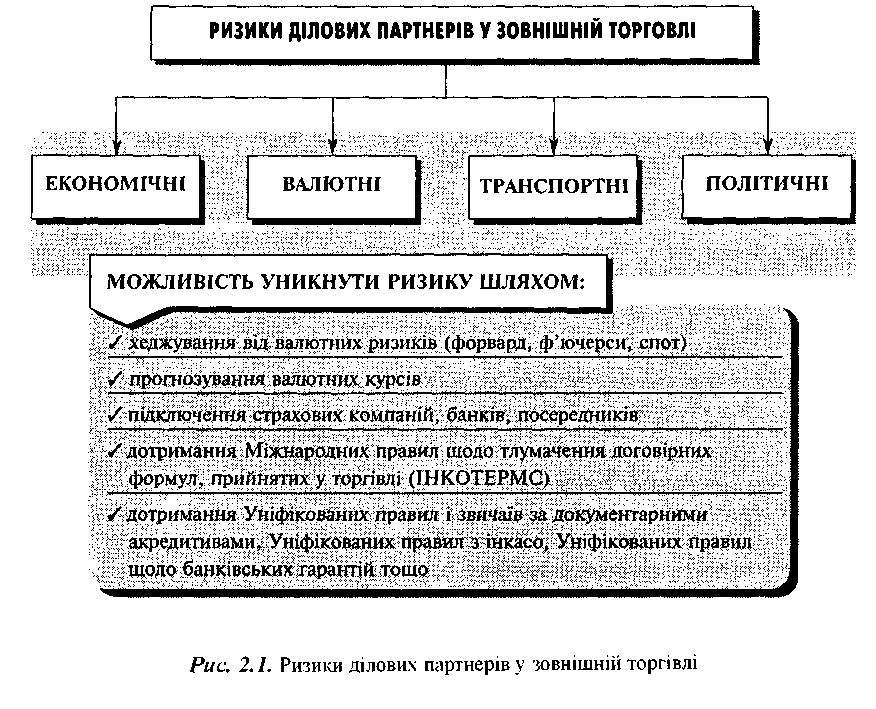

Ризик у міжнародній торгівлі - це небезпека втрат з вини іншої сторони або у зв'язку з політичною, економічною ситуацією в країні, що бере участь в угоді. Можливі втрати в зовнішньоекономічній діяльності стосуються експортера, імпортера або обслуговуючих банків. Тому дуже важливо знати всі типи ризиків, що виникають у процесі міжнародного товарообміну, а також заходи і засоби хеджування, що дозволяють їх мінімізувати (рис. 2.1).

РОЗДІЛ 2. Валютно-розрахункові ризики та шляхи їх запобігання 65

Окрім загальних для всіх учасників угоди є специфічні ризики у позиціях експортера і імпортера.

Так, при зовнішньоторговельній операції експортер наражається на такі ризики: економічні:

кредитні ризики;

виробничі ризики;

комерційні ризики;

неплатоспроможність покупця;

небажання покупця платити;

затримка платежів покупцем;

ризик неприйняття товару (ризик виробництва) для товарів, виготовлених за замовленням;

валютні:

ризик неконвертованості;

ризик непереказу;

курсовий ризик;

трансфертний ризик; транспортні:

затоплення (чи інша транспортна катастрофа);

ушкодження;

І хибний напрямок; політичні:

ризик дефолту;

ризик мораторію;

заборона на ввезення та вивезення;

конфіскація у випадку недотримання нормативів;

державні ризики;

війна, революція, страйк;

економічна ситуація в країні тощо.

Залежно від форми контракту ризики, що виникають у експортера, можуть бути також перекладені на імпортера. Окрім того, імпортера можуть спіткати особливі ризики, наприклад, несвоєчасність поставки, незадовільна якість поставленого то-вару, втрата передоплати і можливі труднощі з процедурами одержання державних дозволів.

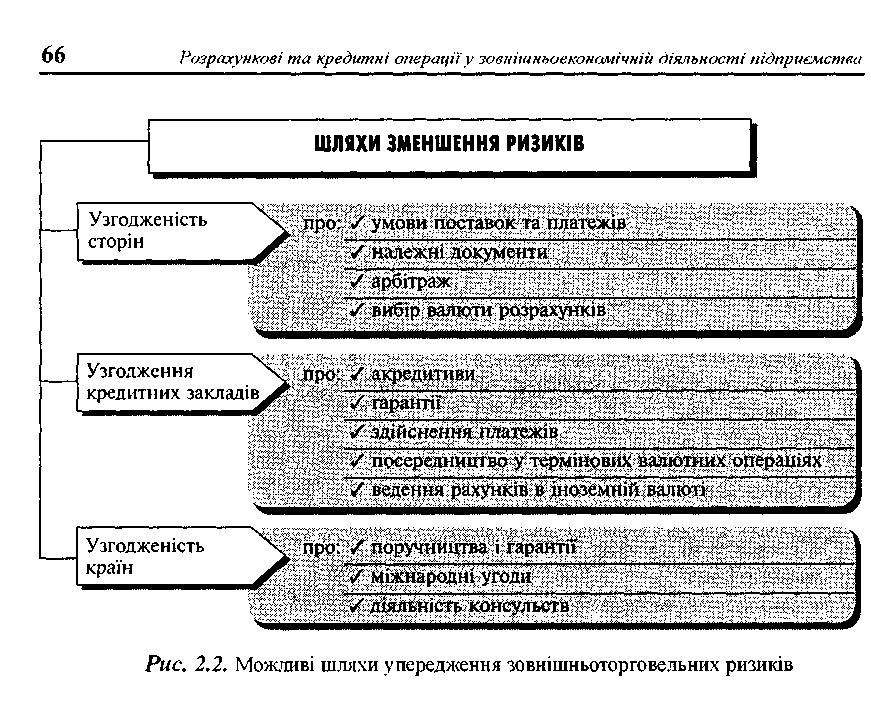

Водночас сторони, країни і банки країн мають можливість вжити заходів щодо зниження додаткових ризиків у зовнішній торгівлі (рис. 2.2).

2.2. Запобігання ризиків шляхом прогнозування валютного курсу

Важливим напрямом валютної політики підприємства є прогнозування курсів валют. Воно здійснюється банками та підприємствами з метою поліпшення страхування валютних ризиків і підвищення ефективності рішень, що приймаються керівництвом окремих компаній у галузі міжнародної діяльності. Передбачення можливих змін та динаміки курсів валют спрямоване на правильний вибір:

•S валюти ціни і валюти платежу у зовнішньоторговельних контрактах;

•S валюти, в якій надаються або беруться позики на міжнародних ринках, і валюти, в якій ці позики сплачуються;

•S валюти, в якій ведеться рахунок підприємства в банку;

•S грошової одиниці, в якій деномінуються закордонні капіталовкладення підприємства або закордонні активи банку.

Прогнозні оцінки використовують також професійні фінансові спекулянти (валютні дилери, брокерські контори та ін.), що грають на різниці курсів валют, відсоткових ставок, товарних цін, курсів цінних паперів на ринках різних країн і в різні інтервали часу.

Під час існування системи фіксованих курсів валют прогнозування їх динаміки зводилось переважно до того, щоб передбачити термін здійснення тим чи іншим

РОЗДІЛ 2. Валютно-розрахункові ризики та шляхи їх запобігання о/

урядом девальвації чи ревальвації національної валюти. Успіх прогнозу визначався здебільшого ступенем обізнаності виконавця про майбутні дії уряду чи Міжнародного валютного фонду, а також власними та експертними оцінками на базі порівняння купівельної спроможності валют, відсоткових ставок, динаміки грошової маси, реальних доходів у різних країнах.

Лише у 80-ті роки з'явились комплексні дослідження теоретичних і практичних проблем, пов'язаних з прогнозуванням валютних курсів.

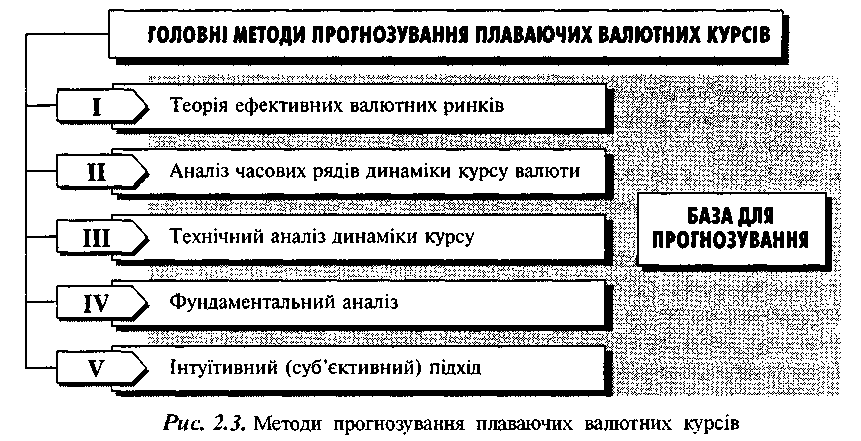

У даний час застосовують п'ять головних методів прогнозування плаваючих валютних курсів (рис. 2.3).

Перший спосіб базується на теорії ефективних валютних ринків, тобто на моделі рівноваги за умов досконалої конкуренції та концепції раціональних очікувань. Вважається, що на світовому валютному ринку присутня безліч покупців і продавців, вхід на цей ринок є відносно вільним і доступним, попит і пропозиція гнучко реагують на зміни котировок, учасниками ринку правильно враховується вся доступна інформація. Суть концепції полягає в тому, що валютний ринок сам найкращим чином визначає динаміку валютних курсів. Він сам прогнозує майбутні зміни у вигляді термінового (форвардного чи ф'ючерсного) курсу, який базується на всій наявній у розпорядженні ринку інформації і відображає передбачення (припущення) і очікування найінформованіших учасників ринку про розвиток курсу. Однак емпіричні перевірки показують, що терміновий курс, в цілому правильно визначаючи тенденцію розвитку курсу, на практиці виявляється ненадійним індикатором майбутнього готівкового ("спот") курсу валюти, особливо у короткотерміновому плані.