ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1918

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

5.1.5. Відкриття акредитива

Після укладення угоди і підписання контракту сторонами імпортер дає доручення банку про відкриття акредитива на користь продавця (експортера). У дорученні імпортер просить банк дати постачальнику товару зобов'язання здійснити платіж. Банк виконує це доручення лише тоді, коли акредитиводавець має відповідні активи або кредитну лінію, відкриту в ньому.

Імпортер повинен дуже ретельно сформулювати умови акредитива. Якщо йому бракує досвіду в складанні акредитивних доручень або самих акредитивів, які мають певні нюанси, він мусить звернутися за консультацією до банківського спеціаліста. Мова йде не тільки про те, щоб умови платежу постачальника були відображені у формі і виді акредитива; не менш важливо, щоб були враховані власні потреби імпортера. Повні й чіткі умови акредитива сприяють своєчасному відвантаженню замовленого товару в належному стані і за договірною ціною або наданню послуги відповідно до домовленостей.

Необхідність ретельного формулювання умов акредитива обумовлюється ще принципом його незалежності від основної угоди: акредитив за своєю природою — це угода між сторонами, яка юридичне відокремлена від договору купівлі-продажу. Для банку це означає, що він перевіряє документи незалежно від товарної угоди, яка лежить в основі акредитива, тобто банки мають справи тільки з документами, а не з товарами, послугами і/або іншими видами виконання зобов'язань, яких стосуються документи.

Якщо банк відкрив акредитив, то єдиною умовою для початку виконання його платіжного зобов'язання є подання у строк документів, що відповідають умовам акредитива. Акредитиводавець не може перешкоджати оплаті документів через те, що поставки товару або інші дії бенефіціара, як йому здається, не виконуються відповідно до контракту.

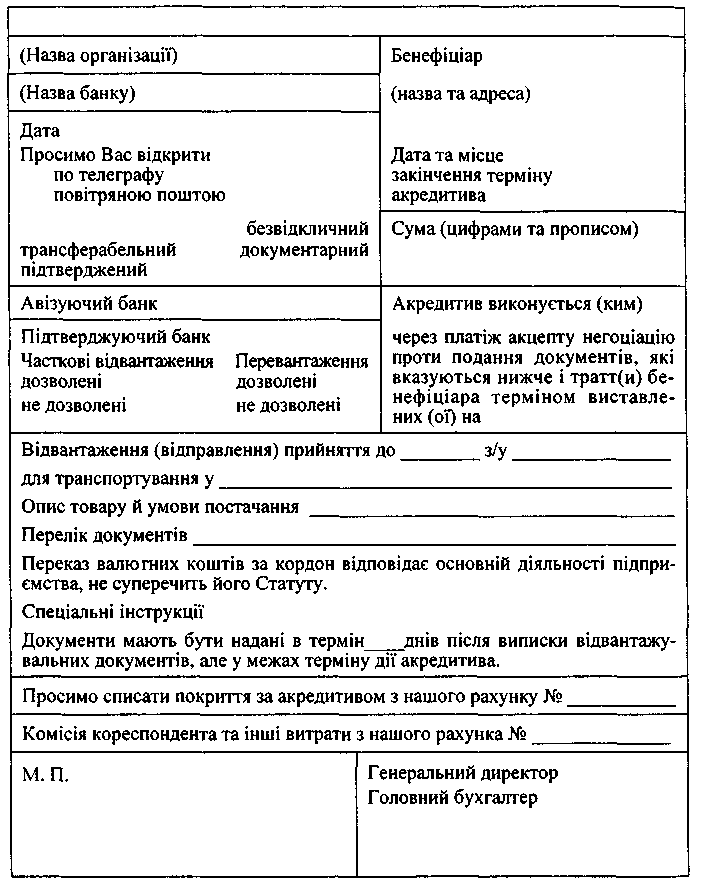

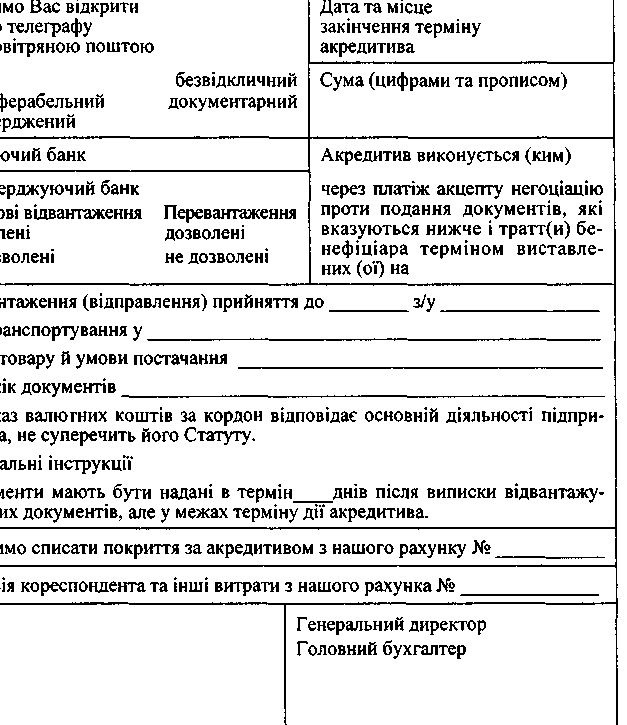

Для полегшення складання акредитивного доручення банки дають імпортерові спеціальний бланк заяви на відкриття акредитива.

Бланк заяви на відкриття акредитива заповнюється наказодав-цем акредитива щонайменше у трьох примірниках. У заяві вказуються всі необхідні реквізити:

номер рахунку клієнта — наказодавця акредитива, з якого списується сума іноземної валюти для відкриття акредитива;

номер поточного рахунку, з якого оплачуються комісійні та інші накладні витрати банку (поштово-телеграфні витрати);

форма акредитива (відкличний чи безвідкличний);

спосіб передання бенефіціару повідомлення про відкриття акредитива (залежно від термінів виконання — поштою або теле графом);

назва і сума іноземної валюти цифрами та прописом;

назва авізуючого банку;

назва банку, який виконує акредитив (точна і повна назва виконуючого банку іноземною мовою, адреса);

назва й адреса бенефіціара (іноземною мовою);

термін дії акредитива (дата закінчення терміну завжди вважається останнім днем, коли бенефіціар може використати акредитив, тобто надати документи);

часткова поставка/перевантаження (якщо часткова поста вка або перевантаження не передбачається, то це має бути чітко вказано в акредитиві);

термін відвантаження, термін платежу;

назва товару (банки не повинні приймати дуже деталь ний опис товару в акредитиві; щоб запобігти помилкам і непо розумінню, вказуються тільки головні ознаки товару, його ма са і ціна);

умови поставки товару (використовуються тлумачення пра вил ІНКОТЕРМС);

перелік необхідних для оплати документів (рахунок-фак- тура, страхові документи, транспортні документи тощо);

підпис замовника;

інші реквізити, які строго відповідають умовам контракту.

Усі вказані реквізити перевіряє співробітник відділу імпортних акредитивів банку-емітента, отримавши від наказодавця акредитива заяву на його відкриття. Якщо перелік документів не вміщується на бланку заяви на відкриття акредитива, наказода-вець використовує додаток до умов акредитива, який складається на окремому аркуші в такій самій кількості примірників, як і сама заява. Оригінал цього додатку підписується уповноваженими особами наказодавця і скріплюється печаткою так само, як і при оформленні акредитива.

102

103

При виявленні невідповідностей або певних помилок заява негайно повертається наказодавцеві без виконання із зазначенням мотивів повернення для внесення необхідних корективів.

Якщо існує необхідне покриття угоди або ліміти кредитування і до доручення на відкриття немає ніяких зауважень, то акредитив відкривається. Банк, що відкрив акредитив, у більшості випадків направляє його для авізування у банк-кореспондент, котрий, як правило, перебуває в країні бенефіціара. Лише в особливих випадках повідомлення надсилається безпосередньо на адресу бенефіціара. Покупець отримує повідомлення про виконання як підтвердження відкриття акредитива.

На першому етапі роботи з заявою на відкриття імпортного акредитива після подання її в банк наказодавцем і перевірки правильності її оформлення визначається спосіб виконання цього акредитива і встановлюються авізуючий і виконуючий банки. Акредитив залежно від фінансових інтересів уповноваженого банку може бути відкритий на інший іноземний банк, а не на той, що вказаний наказодавцем у заяві на відкриття. Така зміна можлива тільки після отримання згоди наказодавця акредитива за умови, що останній узгодив це питання з бенефіціаром і отримав його згоду на зміну авізуючого і виконуючого банків. На бланку заяви на відкриття акредитива робиться відповідний напис, у якому вказуються прізвище і посада співробітника установи — наказодавця акредитива, з яким погоджене це питання.

Співробітник банку наказодавця на основі поданої заяви заповнює акредитив і після узгодження авізуючого і виконуючого банків повертає цей акредитив разом із заявою співробітникові відділу імпортних акредитивів банку-емітента. Отримавши заяву і перевіривши правильність заповнення акредитива, співробітник відділу імпортних акредитивів спочатку перевіряє візу відповідальної особи валютного відділу про наявність коштів на валютному рахунку наказодавця акредитива в банку. Після цього він формує акредитивне досьє (заява і сам акредитив), реєструє його в спеціальному журналі за встановленою формою, яка передбачає присвоєння порядкового номера, а також указується термін його дії, назва наказодавця, сума в іноземній валюті.

5.1.6. Виконання акредитива

Спосіб виконання акредитива, так само, як і визначення авізуючого і виконуючого банків, установлюється відповідно до інструкцій наказодавця акредитива і наявності у банку-емітенті кореспондентських рахунків за кордоном. Термін дії акредитива визначається, як правило, місцезнаходженням виконуючого банку.

104

105

Для експортера та імпортера процедура використання акредитива являє собою багатоетапний процес, який складається з цілої низки перевірок та дій. Після того як експортер у строк відправив товар або надав відповідні послуги, він ретельно перевіряє відповідність документів умовам акредитива.

Продавець, а потім і банк експортера повинні дійти висновку, що всі необхідні документи є в наявності, не порушують умов акредитива і не суперечать один одному. Це пов'язано з тим, що банк, приймаючи рішення про прийняття або неприйняття документів, дотримується принципів строгої відповідності цих документів умовам акредитива і дотримання термінів виконання.

Принцип строгої відповідності документів означає, що банк мусить ретельно перевіряти відповідність тексту поданих документів тексту умов акредитива і може робити платіж тільки проти документів, відповідних акредитиву. Навіть якщо основна угода виконана згідно з договором, банк повинен прийняти лише ті документи, які абсолютно відповідають акредитиву. Документи, які за зовнішніми ознаками суперечать один одному, розглядаються як такі, що не відповідають за зовнішніми ознаками умовам акредитива. Якщо будуть подані для перевірки документи, які не вказані в акредитиві, вони не перевіряються банком. Банк у цьому разі або повертає їх відправнику або передає імпортеру без відповідальності за правильність їх оформлення.

Принцип суворого дотримання термінів вимагає, щоб указана в акредитиві дата закінчення терміну для подання документів і останній термін відвантаження товарів суворо дотримувались. За документами, які надійшли пізніше вказаного терміну, банк має право не платити. Якщо в акредитиві не вказана остання дата подання документів, тоді вона збігається з датою закінчення терміну акредитива. Термін між датами видачі відвантажувальних документів та їх подання в банк повинен становити максимум 21 день, якщо акредитивом не передбачено більший проміжок часу.

Якщо дата закінчення терміну акредитива припадає на вихідні або святкові дні, то термін подання документів подовжується до наступного робочого дня. Разом з тим банки не приймають транспортних документів, у яких указується більш пізня дата їх видачі, ніж дата закінчення терміну акредитива. Останньої дати відвантаження, зафіксованої в акредитиві, таке подовження не стосується, і термін 21 день за акредитивом, який не має кінцевої дати відвантаження, не подовжується.

Під час перевірки поданих бенефіціаром документів співробітниками виконуючого банку можуть бути виявлені розбіжності з

умовами акредитива або в їх оформленні. До таких розбіжностей належать:

неправильно оформлені транспортні документи;

відсутність у транспортному документі вказівок про оплату фрахту або інших транспортних витрат;

неправильний розмір суми оплати за акредитивом;

страхування пізніше дати відвантаження товару;

характеристика товару в рахунку не відповідає умовам акре дитива;

вага і ціна товару, що вказані в документах, не відповідають умовам акредитива;

у рахунку вказані витрати, не передбачені умовами акреди тива;

» не подані оригінали деяких документів або необхідна кількість їх копій.

Виконуючий банк не може взяти такі документи до виконання. Документи повертаються бенефіціару на доопрацювання для переоформлення у супроводі спеціального листа, в якому вказуються всі виявлені розбіжності. Також повертаються на доопрацювання бенефіціару і документи, подані до оплати після закінчення терміну дії акредитива.

Разом з тим у більшості випадків шукають альтернативні рішення, оскільки загальне повернення документів суперечить економічним інтересам як бенефіціара, так і покупця. На практиці використовуються три основні варіанти рішення:

банк-кореспондент повідомляє банку-емітенту по телексу про невідповідність і просить його все ж дозволити здійснити оплату;

банк-кореспондент пропонує бенефіціару відправити доку менти в банк-емітент на інкасо. У цьому разі покупець, сплатив ши вартість товару, стає володарем документів;

банк-кореспондент може оплатити документи «умовно». Якщо покупець або банк-емітент не заявить про свою готовність оплатити документи, які мають недоліки, бенефіціар зобов'я заний повернути суму акредитива банку (включаючи комісійні витрати і відсотки). Застереження знімається, тобто платіж вва жається закінченим, якщо покупець або банк-емітент приймає документи з повною згодою (не робить зауважень).