ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1992

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

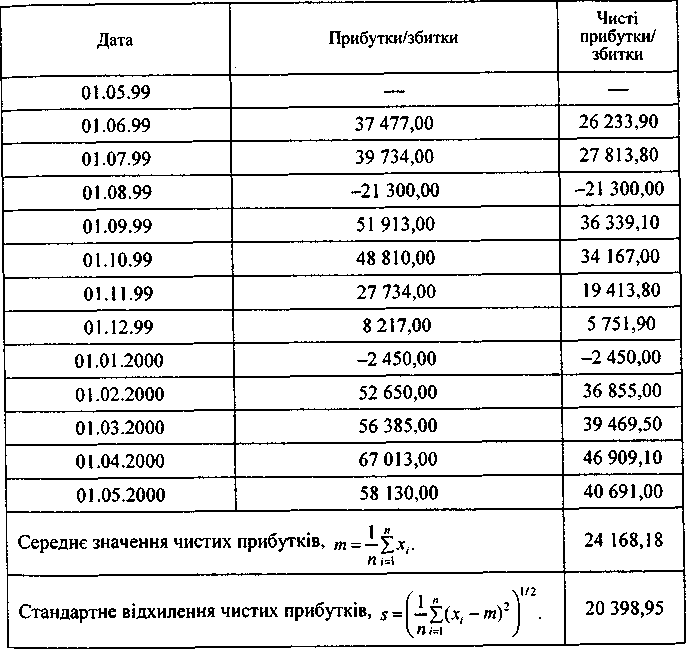

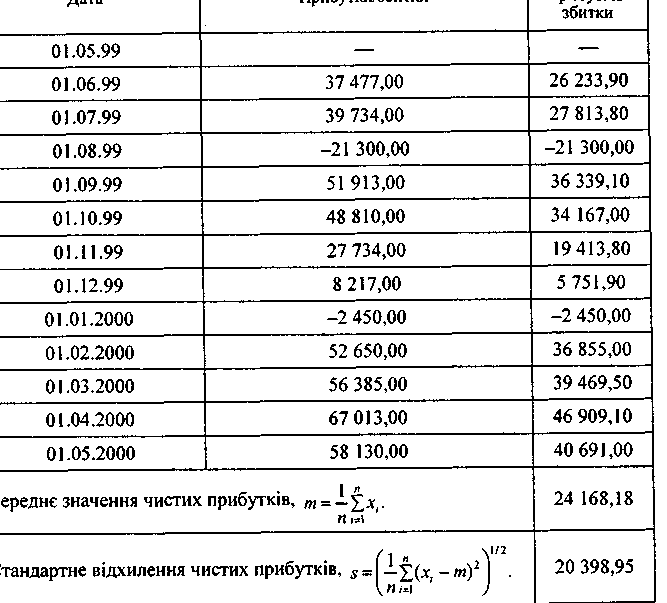

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

Проблема полягає в тому, що значення чистого прибутку фірми перебуває під істотним впливом такого чинника, як динаміка валютного курсу. Справді, вартість імпортованої партії комплектуючих, що враховується в активах як запаси, визначається за обмінним курсом на початку місяця. Водночас кредиторська заборгованість 100 000 дол., яка має бути погашена в кінці місяця за рахунок виручки від реалізації, визначається за обмінним курсом в кінці місяця (табл. 13.4).

Таблиця 13.4

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

|

Реалізація |

474 000 |

474 000 грн = 100 000 • 3,95 • 1,2, де перший множник — вартість партії у валюті; другий — значення курсу долара на 1.07; третій — враховує 20-відсоткову надбавку до ціни продажу |

|

Витрати |

7 |

100 000 дол. + 39 500 грн, де перший доданок — кредиторська заборгованість, яка має бути погашена в кінці місяця, але курс придбання валюти на 1 .07 невідомий, другий доданок — операційні витрати |

|

Прибуток |

9 |

|

Як свідчать дані табл. 13.4, фірма має коротку валютну позицію, що є чинником валютного ризику. Зокрема, він проявляється в тому, що ми не можемо передбачити напевне, якими будуть витрати та прибутки фірми. Справді, в останній тиждень липня 1999 р. курс гривні драматично змінився до рівня 4,558 грн. / 1 дол. (табл. 13.5) (офіційний курс був нижчим, але ми наводимо те значення курсу, за яким фірми могли придбати валюту).

Таблиця 13.5

ЗВІТ ПРО ПРИБУТКИ ЗА ПЕРІОД з 1.07 до 31.07.1999 р., грн

|

Реалізація |

474 000 |

|

|

Витрати |

495 300 |

Операційні витрати — 39 500 грн Погашення кредиторської заборгованості — 100 000 -4,558 = 455 800 грн Всього — 495 300 грн |

|

Прибуток/збитки |

-21 300 |

|

Тепер розглянемо динаміку прибутків/збитків такої компанії протягом року з 1.05.99 р. до 1.05.2000 р. Дані відносно зміни валютних курсів і процентних ставок наведені в табл. 13.6.

264

265

Таблиця 13.6

Таблиця 13.7

ДИНАМІКА ВАЛЮТНИХ КУРСІВ ТА ПРОЦЕНТНИХ СТАВОК ЗА КРЕДИТАМИ КОМЕРЦІЙНИХ БАНКІВ

ДИНАМІКА ПРИБУТКІВ/ЗБИТКІВ ФІРМИ-ІМПОРТЕРА БЕЗ ХЕДЖУВАННЯ ВАЛЮТНИХ РИЗИКІВ, гри

|

Дата |

Спот-курс |

Процентні ставки за кредитами в гривнях, гцан, % |

Процентні ставки за кредитами в доларах, r\jso, % |

|

01.05.99 |

3,9347 |

83 |

31 |

|

01.06.99 |

3,9534 |

76 |

ЗО |

|

01.07.99 |

3,9514 |

68 |

29 |

|

01.08.99 |

4,5583 |

66 |

28 |

|

01.09.99 |

4,4950 |

70 |

27 |

|

01.10.99 |

4,4564 |

70 |

26 |

|

01.11.99 |

4,6247 |

75 |

27 |

|

01.12.99 |

5,0050 |

75 |

27 |

|

01.01.2000 |

5,5300 |

71 |

26 |

|

01.022000 |

5,5565 |

69 |

26 |

|

01.032000 |

5,5483 |

62 |

25 |

|

01.042000 |

5,4330 |

54 |

24 |

|

01.052000 |

5,3950 |

52 |

23 |

Розраховані на базі цих даних щомісячні доходи/збитки наведені в табл. 13.7.

Значення оцінки VaR (мінімального можливого значення чистого прибутку з рівнем довіри 95%), підраховане за цими даними згідно з формулою r0 05 = т - 1,65s, дорівнює - 9 490 = 24 168,18 -- 1,65 • 20 398,95.

Ми визначили оцінку ризику для чистого прибутку компанії за відсутності важелів впливу на валютний ризик. Тепер розглянемо цей приклад з погляду суттєвого зменшення ризику внаслідок застосування стратегій хеджування валютними ф'ючерсними контрактами.

Оцінювання VaR чистого прибутку підприємства-імпортера (продовження). Вихідні дані для аналізу ті ж самі, тобто українська фірма планує щомісячно імпортувати та реалізувати на українському ринку протягом місяця партію комплектуючих для складання комп'ютерів на загальну суму 100 000 дол. Партія продається з 20-відсотковою надбавкою, 10% — операційні витрати фірми.

266

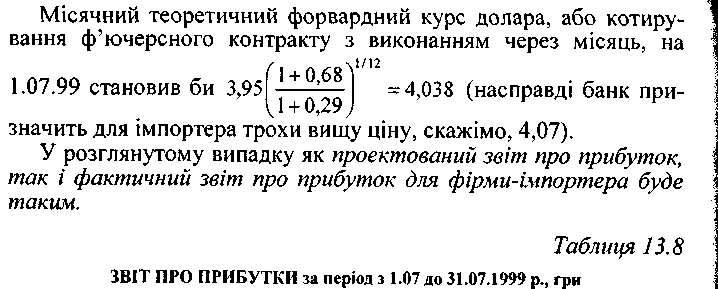

Розглянемо ефект перерозподілу (стабілізації") чистого прибутку фірми за допомогою стратегії хеджування ф'ючерсними контрактами. Тобто фірма додатково укладає щомісяця угоду з банком на постачання 100 000 дол. за місячною ф'ючерсною ціною (або еквівалентно місячним форвардним валютним курсом) з датою постачання через місяць після укладення угоди. Підкреслимо, що з огляду на тимчасову заборону термінового валютного ринку в Україні, наш приклад цілком гіпотетичний.

Детально розглянемо розрахунки для липня 1999 р.

Зауважимо, що процентні ставки в гривні і валюті становлять відповідно: 68 і 29% річних (див. табл. 13.6)

267

|

Реалізація |

474 000 |

|

|

Витрати |

443 300 |

Операційні витрати — 39 500 грн Погашення кредиторської заборгованості — 100 000 -4,038 = 403 800 грн Усього — 443 300 грн |

|

Прибуток |

30700 |

|

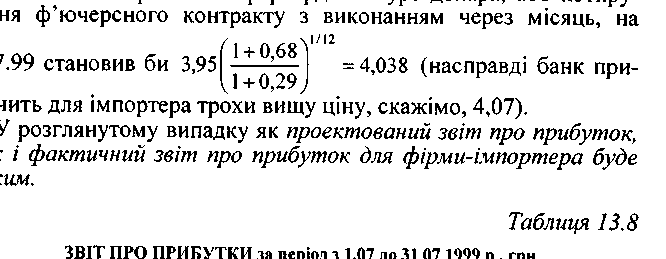

Розраховані на базі даних табл. 13.6 щомісячні прибутки/збитки фірми з урахуванням хеджування валютного ризику валютним ф'ючерсним контрактом наведені в табл. 13.9.

Як бачимо, порівняно з табл. 13.7, середнє значення чистого прибутку трохи зменшилось, а стандартне відхилення значно зменшилось з 20 398,95 до 3 852,56. Унаслідок цього, значення гарантованої нижньої межі (оцінки VaR) прибутків зростає з -9 490 до 18846грн.

Отже, можемо зробити висновок: використання операції хеджування валютним ф'ючерсним контрактом гарантує стабільний щомісячний чистий прибуток не нижчий від рівня 18 846 грн.

Ми розглянули тільки один вид ризику —- валютний та застосування ф'ючерсних контрактів з метою стабілізації рівня чистого прибутку фірми. З тією самою метою застосовуються і товарні ф'ючерсні контракти, які хеджують ризики фірм-виробників та споживачів сировини від різких коливань цін. Номенклатура таких контрактів на енергоносії, метали, сільгосппродукцію, налічує сотні найменувань (докладну інформацію можна знайти в газетах Wall Street Journal та Financial Times).

Процентні ф'ючерси застосовують з метою стабілізації грошових потоків, пов'язаних з обслуговуванням боргових зобов'язань або інвестуванням в активи з плаваючою процентною ставкою.

268

13.9

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

|

Дата |

Форвардні курси |

Прибутки/збитки |

Чисті прибутки/збитки |

|

01.05.99 |

— |

— |

— |

|

01.06.99 |

4,0459 |

28231,85 |

19 762,29 |

|

01.07.99 |

4,0545 |

29 426,28 |

20 598,39 |

|

01.08.99 |

4,0393 |

ЗО 719,49 |

21 503,64 |

|

01.09.99 |

4,6581 |

35 600,56 |

24 920,39 |

|

01.10.99 |

4,6056 |

33 892,92 |

23 725,04 |

|

01.11.99 |

4,5690 |

33 300,98 |

23310,68 |

|

01.12.99 |

4,7499 |

33 724,86 |

23 607,40 |

|

01.01.2000 |

5,1405 |

36498,13 |

25 548,69 |

|

01.02.2000 |

5,6725 |

41 046,40 |

28 732,48 |

|

01.03.2000 |

5,6941 |

41 801,62 |

29261,14 |

|

01.04.2000 |

5,6695 |

43 364,40 |

ЗО 355,08 |

|

01.05.2000 |

5,5320 |

44431,12 |

31 101,78 |

|

Середнє значення чистих прибутків, т Стандартне відхилення чистих прибутків, s |

25 202,25 3 852,56 |

||