ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1938

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

При нарахуванні комісійних за здійснення тих чи інших операцій співробітник відділу імпортних акредитивів користується відповідною ставкою, яка вказана в збірнику комісійних тарифів. Такі збірники надсилаються на адреси всіх іноземних банків, які є кореспондентами домашніх банків, щоб працівники іноземних

ПО

11

банків могли перевірити правильність нарахованих комісійних. Іноземні банки-кореспонденти надсилають на адресу домашніх банків збірники тарифів комісійних зборів, які вони застосовують у себе.

Нараховуючи комісійні за операції, спеціалісти банків повинні звертати особливу увагу, за чий рахунок сплачуються витрати — за рахунок бенефіціара чи за рахунок наказодавця акредитива. У випадку, коли згідно з умовами контракту й акредитива передбачається оплата всіх витрат за рахунок наказодавця акредитива, витрати обох банків (банку-емітента і банку-ремітента) відносять на рахунок наказодавця акредитива.

Якщо оплата всіх витрат за акредитивом передбачається за рахунок бенефіціара, вони оплачуються бенефіціаром. Стягуючи комісійні витрати з наказодавця акредитива, працівник банку-емітента дебетує рахунок наказодавця акредитива і кредитує кореспондентські рахунки, а при віднесенні витрат за рахунок бенефіціара їх суму відраховують з платежу і зараховують на рахунок доходів банку-емітента.

5.1.7. Уніфіковані правила для акредитива

Використання акредитивів у міжнародних розрахунках регулюється спеціальним документом — «Уніфікованими правилами і звичаями для документарних акредитивів», який розроблено Міжнародною торговельною палатою (МТП) у Парижі. Ці правила періодично (один раз у вісім—десять років) переглядаються, доповнюються і змінюються виходячи з тенденцій розвитку міжнародної торгівлі і розрахунків, упровадження нових способів передання інформації, прискорення перевезення вантажів тощо. Сьогодні діє редакція Правил від 1993 р. (публікація МТП № 500).

Уніфіковані правила визначають поняття і види акредитивів, способи і порядок їх виконання та передання, зобов'язання і відповідальність банків, вимоги до поданих за акредитивами документів та порядок їх надання, інші питання, що виникають у практиці розрахунків за акредитивами, дають тлумачення різних термінів.

Правила є обов'язковими для банків, які приєдналися до них, та їхніх клієнтів, що здійснюють розрахунки за акредитивами. До документарного акредитива включається застереження про те, що Правила є складовою кожного виду акредитива, який застосовується при розрахунках між контрагентами.

5.2. Інкасо

Інкасо — це банківська операція, за допомогою якої банк за дорученням свого клієнта (експортера) отримує на основі розрахункових документів суму коштів, що йому належить, від платника (імпортера) за відвантажені йому товари чи надані послуги і зараховує ці кошти на рахунок клієнта-експортера у себе в банку. При цьому інкасо являє собою тільки інкасування паперів і банк не гарантує оплату коштів експортеру за відвантажений товар чи надані послуги.

Для зменшення ризику несплати при інкасовій формі розрахунків експортер повинен наполягати на наданні покупцем гарантії платежу, яку окремо видає банк. Гарантія в цьому разі повинна бути надана на термін, що перевищує термін сплати документів, і на суму, яка відповідає сумі наданих на інкасо документів.

5.2.1. Види інкасо

Розрізняють два види інкасо — чисте і документарне. Чисте інкасо означає інкасо фінансових документів, які не супроводжуються комерційними документами. Документарне інкасо — це інкасо фінансових документів, які супроводжуються комерційними документами, або інкасо тільки комерційних документів.

У практиці міжнародних розрахунків частіше використовують документаре інкасо, яке призначається для здійснення платежів насамперед тоді, коли експортер не хоче відвантажувати товар за відкритим рахунком, але водночас не має страхування ризику через акредитив. Порівняно з поставкою за відкритим рахунком документарне інкасо гарантує більшу безпеку, оскільки перешкоджає покупцеві отримувати у свою власність товари, не сплативши чи не акцептувавши вексель.

На відміну від акредитивної форми банки при документарному інкасо не беруть на себе зобов'язань здійснити платіж, їх відповідальність зводиться здебільшого до переказування і вручення документів проти сплати чи акцепту, але без власного зобов'язання здійснити платіж, якщо покупець не виконає або не зможе виконати своїх зобов'язань за інкасо. Завдяки меншій формальній строгості ця послуга пов'язана з меншими витратами і є більш гнучкою. Оскільки при документарному інкасо продавець до моменту відвантаження товару ще не може бути впевнений у

112

113

продавець повністю довіряє покупцеві і впевнений, що останній оплатить відвантажені товари і надані послуги;

політичні, економічні та правові умови в країні покупця вважаються стабільними;

країна-отримувач не має імпортних обмежень (наприклад, валютний контроль), або вона надала всі необхідні дозволи.

5.2.2. Фази документарного інкасо

Від першого контакту між продавцем і покупцем до повної реалізації угоди обидві сторони виконують певну роботу, яка умовно поділяється на три великі фази.

До першої фази належить досягнення домовленості про умови інкасо. Експортер визначає у своїй пропозиції умови платежу, обговорює їх з покупцем і включає у договір про купівлю-продаж.

У другій фазі видається інкасове доручення і подаються документи. Після отримання замовлення або після укладення договору про купівлю-продаж продавець відвантажує замовлений товар або безпосередньо на адресу покупця або на адресу посередника. Водночас він складає всі необхідні документи (рахунок-фактура, коносамент, страховий сертифікат, свідоцтво про походження товару тощо) і відправляє їх разом з інкасовим дорученням своєму банкові (банк-ремітент). Банк-ремітент передає документи з необхідними інструкціями інкасуючому банкові.

У третій фазі платнику подаються документи. Інкасуючий банк інформує покупця про надходження документів, а також про умови викупу. Він приймає платіж або акцептований вексель і передає покупцеві документи. Сплачена сума за інкасо переводиться банку-ремітенту, який потім зараховує її на рахунок експортера.

При інкасовій формі розрахунків, як правило, беруть участь чотири сторони:

« експортер (продавець, довіритель) — сторона, що виставляє документи на інкасо;

банк-ремітент — банк, якому довіритель доручає операцію щодо інкасування;

інкасуючий банк, яким може бути будь-який банк, що бере участь у виконанні інкасового доручення, за винятком банку- ремітента. Цей банк подає документи платнику;

імпортер (покупець, платник) — сторона, що здійснює пла тіж або акцепт за отриманий товар.

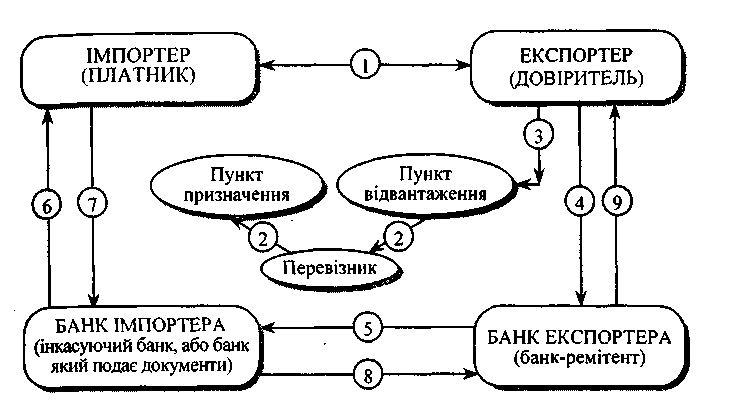

Рис. 5.4. Розрахунки у формі інкасо

Позначення: 1 — укладення контракту; 2 — відвантаження товару експортером; 3 — отримання від перевізника транспортних документів; 4 — подання документів експортером своєму банку; 5 — відправлення документів банку-кореспонденту країни імпортера; 6 — подання банком отриманих документів імпортеру; 7 — отримання платежу від імпортера; 8 — переказування отриманих коштів від імпортера банку-ремітента; 9 — зарахування банком-ремітен-том виручки на рахунок експортера.

Розрахунки у формі інкасо здійснюються за схемою, яка показана на рис. 5.4. Після укладення контракту, в якому сторони, як правило, обумовлюють, через які банки проводитимуть розрахунки, експортер відвантажує товар відповідно до умов його поставки. Отримавши від перевізника транспортні документи, експортер готує комплект документів (рахунки, коносаменти, сертифікати якості тощо, а також, за необхідності, фінансові документи — тратти і чеки) і подає їх при інкасовому дорученні своєму банку-ремітенту. Банк-ремітент перевіряє за зовнішніми ознаками відповідність поданих документів переліченим в інкасовому дорученні і відправляє їх разом з дорученням банку-кореспон-денту країни імпортера, В інкасовому дорученні банк експортера, як правило, дає інструкції щодо переказування коштів, отриманих від імпортера, або (у разі необхідності) щодо векселів, акцептованих імпортером (якщо такі направляються при інкасовому Дорученні). Отримавши інкасове доручення і документи, банк країни імпортера (інкасуючий банк, або банк, який подає документи) передає їх покупцеві (імпортеру) для перевірки з метою

114

115

отримання від нього платежу (акцепту тратти). При цьому інкасуючий банк може зробити подання платнику безпосередньо або через інший банк. Документи видаються платнику тільки проти платежу (акцепту тратти). Після отримання платежу від імпортера інкасуючий банк переказує виручку банку-ремітенту поштою, телеграфом, каналами СВІФТ (залежно від інструкцій). Отримавши переказ, банк-ремітент зараховує виручку експортеру.