ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 2002

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

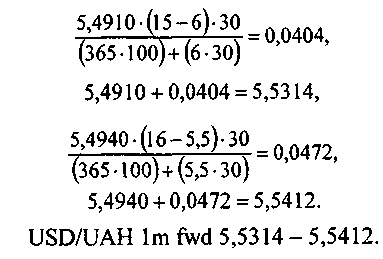

Наприклад, котирування тримісячного форвардного курсу долара США до британського фунта стерлінгів матиме такий вигляд:

GBP/USD 3m fwd 1,4538.

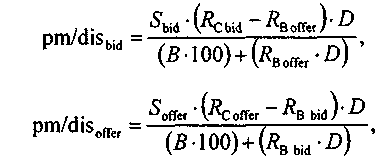

Як валютні курси, так і процентні ставки мають дві сторони котирування — bid та offer, отже, зрозуміло, що розраховувати двостороннє котирування форвардного курсу необхідно із засто-

214

215

![]()

Якщо форвардні пункти bid вищі за форвардні пункти offer, то має місце дисконт, якщо пункти bid нижчі за offer — то премія.

У наведеному прикладі пункти bid нижчі за пункти offer, тобто долар котирується до євро з премією.

Доведемо це.

Припустимо, що має місце дисконт та розрахуємо за таких умов одномісячний форвардний курс долара США до євро:

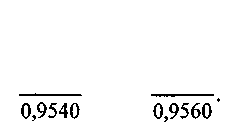

Bid Offer

0,9530 0,9540

-10 -20

Проте сторони котирування не можуть бути однаковими, отже, в даному випадку має місце премія:

Bid Offer

0,9530 0,9540

10 20

11.1.3. Валютування форвардних контрактів

Для форвардних контрактів, так само, як і для операцій спот, вживаються такі терміни:

Дата укладення — це дата укладення угоди між клієнтом та банком, саме на цю дату фіксуються всі умови: сума, курс, термін.

Дата валютування — дата зарахування коштів на кореспондентський рахунок банку.

Дата валютування віддалена від дати укладення на дату спот + термін дії форвардної угоди. Наприклад, якщо у вівторок 15-го серпня укладається тримісячна форвардна угода, то датою валютування буде п'ятниця 17-го листопада (15-те серпня + 2 робочі дні + 3 місяці).

Якщо при укладенні угоди на стандартний строк дата спот припадає на останній день місяця, то і дата валютування припадає також на останній день місяця. Наприклад, якщо місячна угода укладається 29 серпня з датою валютування 3 1 серпня, то датою валютування буде ЗО вересня.

У випадку, коли дата валютування припадає на вихідний або святковий день, то валютування відбувається так само, як і валю-

216

217

тування угоди на умовах спот (тобто датою валютування є наступний робочий день). Винятком є лише ті випадки, коли цей вихідний або святковий день є останнім днем місяця або року: тоді датою валютування форвардної угоди вважається не наступний робочий день, а останній перед датою валютування. Наприклад, якщо дата валютування припадає на неділю 31 грудня, то вона переноситься на п'ятницю 29 грудня.

11.1.4. Контракти на ламану дату

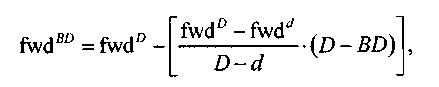

Проте в міжнародній торгівлі часто трапляється так, що дата платежу віддалена від дати укладення угоди на строк, що не збігається зі стандартними термінами укладання форвардних угод, наприклад на 45 або 98 днів. Такі угоди мають назву угод на ламану дату (broken date). Термін виконання такої угоди лежить між двома стандартними термінами (так званими «коротким» та «довгим» періодами). Саме на базі форвардних пунктів двох найближчих стандартних дат і розраховується премія/дисконт на ламану дату. У таких випадках курсова різниця двох найближчих дат ділиться на кількість днів між ними, а результат помножується на кількість днів між ламаною датою та довгим періодом. Одержане число віднімається від форвардних пунктів довгого періоду. Якщо викласти цей розрахунок у вигляді формули, то вона матиме такий вигляд:

де fwdBD — форвардні пункти на ламану дату; fwdD — форвардні пункти довгого періоду; fwdd — форвардні пункти короткого періоду; D — кількість днів довгого періоду; d— кількість днів короткого періоду; BD — кількість днів до ламаної дати.

Приклад. 12-го червня клієнт звернувся до банку з проханням покрити форвардним контрактом платіж, що має відбутися 26-го липня, для здійснення якого клієнту необхідно купити американські долари за євро. Необхідно розрахувати курс, за яким буде укладено контракт, за умови, що банк котирує такі ставки продажу долара США:

0,9535

15 pm 32 pm.

EUR/USD

1m fwd 2m fwd

Дата виконання даного форвардного контракту є нестандартною, найближчими стандартними датами є: 14-те липня, на цю дату котирується одномісячний форвардний курс (контрактний період ЗО днів), та 14-те серпня — двомісячний форвард (контрактний період 61 день). Період між датою спот та датою виконання контракту на ламану дату становить 42 дні.

Розрахуємо премію:

32 - [ (32 - 15)/(61 - ЗО) • (61 - 42)] = 22, Форвардний курс буде: 0,9535 + 0,0022 = 0,9557.

11.1.5. Форвардні контракти з правом вибору дати

Залежно від умов виконання форвардні контракти бувають двох видів: фіксовані та з правом вибору дати.

Фіксовані угоди (fixed forward) — це контракти, в яких дата виконання твердо обумовлена між банком та клієнтом і не може бути змінена (крім випадків, коли дата валютування припадає на вихідний або святковий день). Такі контракти укладаються, коли клієнту відома точна дата платежу за експортною чи імпортною угодою.

Але буває й так, що клієнт не може точно знати дату платежу. Тоді банк пропонує своїм клієнтам послугу, яка називається форвардний контракт з правом вибору дати, або форвардний опціон.

Угода з правом вибору, або форвардний опціон (option forward), — це контракт, який дає клієнту право купити або продати іноземну валюту у будь-який день між двома датами, що зазначені в контракті. Проте клієнт не може уникнути виконання контракту: операція щодо здійснення купівлі/продажу валюти обов'язково має бути здійснена не пізніше дня закінчення контракту.

Для того щоб розрахувати форвардний курс за контрактом з правом вибору дати, розраховуються форвардні курси на початок та кінець контрактного періоду і з них вибирається той, що є більш вигідним для банку (якщо за контрактом банк купує валюту котирування, то курсом контракту буде вищий з двох курсів, якщо продає — нижчий, при купівлі банком базової валюти курсом контракту буде нижчий, при продажу — вищий курс).

218

219

Приклад. Клієнт-імпортер має протягом вересня розрахуватися за відвантажену продукцію, для цього йому потрібно буде купити долари США за євро, але він не знає точної дати відвантаження та точної дати платежу. Клієнт звернувся до банку 2-го серпня з проханням покрити платіж форвардним контрактом. У цьому разі доцільно використати форвардний контракт з правом вибору дати.

На 2-ге серпня банк котирує такі форвардні курси.

EUR/USD

1m fwd 2m fwd

0,9530-0,9540

18 21

40 42.

Банк укладає одномісячну форвардну угоду на продаж долара за курсом 0,9548, а на двомісячну — 0,9570. Форвардний контракт з правом вибору на продаж банком доларів США буде укладено за курсом 0,9548. Термін угоди позначається як 1/2 (тобто між одним та двома місяцями з дати укладення). Таким чином, клієнт одержить право придбати долари США за євро за курсом 0,9548 у будь-який день між 4-м вересня та 4-м жовтня.

Якщо платіж має бути здійснений між датою укладення та певною датою у майбутньому, то курс угоди вибирається з курсу спот та форвардного курсу на закінчення контрактного періоду.

Повернемося до попереднього прикладу: так, якщо платіж має бути здійснений протягом серпня, то банк вибирає між курсом спот 0,9530 та місячним форвардним курсом 0,9548. Контракт буде укладено за курсом 0,9530.

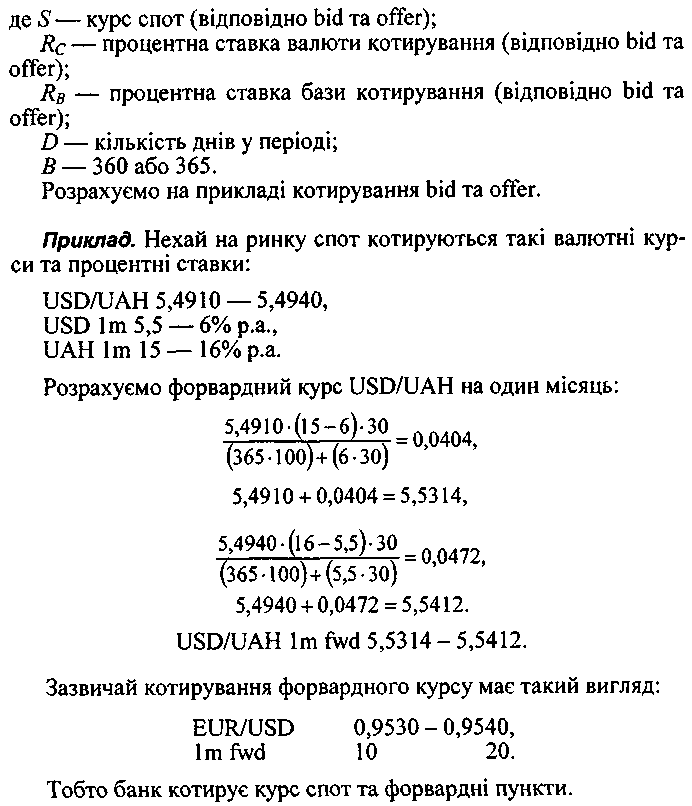

11.1.6. Форвардні крос-курси

Може статися так, що клієнту необхідно покрити форвардним контрактом конверсійну операцію, але ринок форвардних угод на ці дві валюти є неліквідним, або зовсім відсутній. У такому разі проблему можна вирішити шляхом укладення двох окремих угод (але з однаковою датою валютування) із застосуванням третьої валюти, зазвичай долара США. Для розрахунку форвардних крос-курсів застосовуються ті самі правила, що й для крос-курсів спот: необхідно перемножити або розділити доларові форвардні курси валют.

Приклад. Клієнту необхідно покрити тримісячним форвардним контрактом купівлю норвезьких крон за канадські долари.

Банк не котирує форвардний курс канадського долара до норвезької крони, але здійснює доларове котирування обох валют:

USD/CAD 1,5000-1,5015

![]()

3m fwd

USD/NOK 3m fwd

20 25

1,5020 1,5040

8,1570-8,1590

215 205

8,1355 8,1385 '

Розрахуємо тримісячний форвардний крос-курс CAD/NOK: З m CAD/NOC bid = 8,1355/1,5040 = 5,4092; 3 m CAD/NOC offer = 8,1385/1,5020 - 5,4184. Форвардна угода на купівлю клієнтом норвезьких крон за канадські долари буде укладена за курсом 5,4092.