ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1910

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

Продовження табл. 15.2

|

Economic Indexes and figures |

Економічні показники та індекси |

Одиниця виміру |

Періодичність публікації |

Ринкове значення |

|

CP1 Consumer Prices Consumer Prices Y/Y Ex Food Energy |

Індекс споживчих цін Споживчі ціни Зміни Рік/ Рік Без урахування продуктів, енергоносіїв |

% |

Місяць |

Високе |

|

Retail Sales Retail Ex Auto |

Рівень роздрібного продажу Рівень роздрібного продажу без урахування автопродажу |

% |

Місяць |

Високе |

|

Real Earnings |

Реальна заробітна плата |

% |

Місяць |

Високе |

|

Wholesale Trade |

Оптова торгівля |

% |

Місяць |

Середнє — високе |

|

Housing Starts |

Початок будівництва нових будинків |

млн, одиниць |

Тиждень |

Середнє |

|

Jobless Claims |

Кількість уперше зареєстрованих безробітних |

тис. осіб |

Тиждень |

Середнє |

|

Capacity Utilization |

Коефіцієнт використання виробничих потужностей |

% |

Місяць |

Середнє |

|

Industrial Production |

Рівень промислового виробництва |

% |

Місяць |

Середнє |

|

Durable Goods Orders and Shipments |

Замовлення і відправлення товарів тривалого використання |

% |

Місяць |

Середнє |

|

Consumer Confidence |

Споживча сміливість (готовність купувати) |

— |

Місяць |

Середнє |

|

Price Index |

Індекс цін |

% |

К вартат |

Середнє |

|

New Home Sales |

Рівень продажу нових будинків |

% |

Місяць |

Середнє |

|

Personal Income |

Рівень особистих доходів |

% |

Місяць |

Середнє |

|

Personal Spending |

Рівень особистого споживання |

% |

Місяць |

Середнє |

298

299

Закінчення табл. 15.2

|

Economic Indexes and figures |

Економічні показники та індекси |

Одиниця виміру |

Періодичність публікації |

Ринкове значення |

|

Factory Goods |

Виробничі товари |

% |

Місяць |

Середня |

|

Auto Sales |

Продаж автомобілів |

млн |

Місяць |

Середня |

|

Non-Farm Production |

Обсяг виробництва (без сільського господарства) |

% |

Квартал |

Середня |

|

Existing Home Sales |

Рівень продажу вже існуючих будинків |

млн |

Місяць |

Низьке -середнє |

|

Leading Indicators |

Провідні індикатори |

% |

Місяць |

Низьке |

|

Construction Spending |

Витрати на будівництво |

% |

Місяць |

Низьке |

|

Business Inventories |

Виробничі і товарні запаси |

% |

Місяць |

Низьке |

|

Consumer Credit |

Споживчий кредит |

млрд дол. |

Місяць |

Низьке |

по-перше, блок глобальних показників, які відображають сучасний стан економіки даної країни в цілому (GDP — валовий внутрішній продукт, GNP — валовий національний продукт, Unemployment — рівень безробіття, Implicit Deflator — індекс інфляції, Price Index — індекс цін);

по-друге, економічні показники, які відображають нинішній стан певної галузі економіки країни або сфери діяльності (Retail Sales — рівень роздрібного продажу, Retail Ex Auto — рівень роздрібного продажу без урахування автопродажу, Housing Starts — початок будівництва нових будинків, Non-Farm Production — обсяг виробництва (без урахування сільського господарства), New Home Sales, Existing Home Sales — рівень продажу нових та вже існуючих будинків, відповідно, Construction Spending — витрати на будівництво, Business Inventories — виробничі і товарні запаси, Consumer Credit — рівень споживчого кредитування);

по-третє, це індикатори соціально-психологічного стану споживачів і населення даної країни в цілому (NAPM — індекс ділової активності Національної асоціації менеджерів з продажу, Consumer Confidence — споживацька сміливість, готовність купувати).

300

За періодичністю публікації індикатори можна поділити на квартальні, місячні та зі строком оприлюднення менше місяця. Загальною тенденцією є — чим більш глобальним виступає індикатор, тим тривалішою є періодичність його публікації. І це зрозуміло, оскільки чим масштабнішим є індикатор, тим більший обсяг інформації і за триваліший період необхідно узагальнити.

15.2.2. Аналіз економічних індикаторів

Аналіз усіх економічних індикаторів показує, що вплив на зміну курсу валюти відбувається за загальною схемою: якщо індикатор показує поліпшення стану економіки, це призводить до підсилення валюти, і навпаки.

З огляду на зазначене вище, зауважимо, що вплив кожного економічного індикатора може розглядатись у двох аспектах: по-перше, це власне стан економіки і, по-друге, можливі методи державного регулювання, які обумовлені змінами у стані економіки. Причому обидва компоненти такого аналізу діють в одному напрямку — або підсилюють валюту, або послаблюють її.

У більшості випадків під час оцінювання економічних індикаторів необхідно акцентувати увагу на таких моментах: прогноз стану ринку, наскільки суттєвим був вплив даного індикатора у попередньому періоді, надійність і всебічність економічного індикатора, важливість даного індикатора для формування політики маркет-мейкерів.

Економічні індикатори по-різному впливають на різні інструменти фінансового ринку. Так, інструменти з фіксованим доходом і валютні курси більшою мірою залежать від економічних новин порівняно з ринком акцій, який, крім того, також значною мірою залежить від особливостей компанії, макроекономічних показників галузі, економічного зростання, інфляції.

Безперечним лідером на валютному ринку на межі XX та XXI ст. був і залишається долар США. За оцінками Міжнародного валютного фонду Сполучені Штати сьогодні є «двигуном глобального зростання в період всесвітньої фінансової турбулентності». «Політика США на даний момент відіграє ключову роль у стабілізації міжнародного фінансового ринку. Зміцнення долара США розширило загальний попит, що допомогло відвернути перегрів американської економіки і пом'якшити зворотний ефект глобальної економічної турбулентності». Навіть запровадження з І січня 1999 р. єдиної європейської валюти — «євро», яка, за оцін-

301

ками аналітиків, становитиме гідну конкуренцію долару США, не привело до суттєвого перерозподілу на світовому валютному ринку. У зв'язку з цим котирування на міжнародних ринках відбувається переважно до долара США. Є, звичайно, і прямі котирування однієї валюти до іншої, минаючи долар США (вони мають назву крос-курсів), але їх частка у загальному обороті дуже незначна. З огляду на зазначене, логічним і зрозумілим є те, що під час аналізу міжнародного валютного ринку обов'язковим є оцінювання економічних індикаторів стану економіки Сполучених Штатів Америки, а також регулятивних заходів, що впроваджуються урядом та Федеральною резервною системою США.

У процесі аналізу ринкової ситуації необхідно враховувати, що фундаментальні індикатори мають різну важливість під час визначення їх впливу на загальну тенденцію ринку, різну періодичність опублікування. Індикатори загального стану економіки мають квартальну періодичність опублікування, інші виходять щомісячно, індикатори соціально-психологічного стану населення можуть опубліковуватись щотижнево або з періодичністю у кілька тижнів. Терміни публікації кожного показника жорстко визначені. Основними інформаційними агенціями зазвичай публікуються календарі випуску головних фундаментальних індикаторів. Під час реальної роботи на ринку дилер повинен чітко усвідомлювати, з інструментами якої тривалості він працює, і під час аналізу ринкової тенденції спиратись, крім глобальних, на індикатори відповідної тривалості. Так, індикатори глобального масштабу слід враховувати завжди, оскільки вони відбивають загальну довгострокову тенденцію на ринку. Але у разі торгівлі на «короткій дистанції», наприклад на ринку спот, або з інструментами тривалістю до тижня тимчасові флуктуації на ринку можуть суперечити головній тенденції. У цьому випадку потрібно надати належну увагу, крім того, і більш короткотерміновим індикаторам, наприклад NAPM, Housing Starts, Consumer Confidence.

Найбільшою небезпекою для дилерів є моменти зміни напрямку тенденції. І виявлення таких моментів на ринку можливе лише за умов усебічного, комплексного і постійного моніторингу технічних, економічних, політичних та інших складових ринкового аналізу.

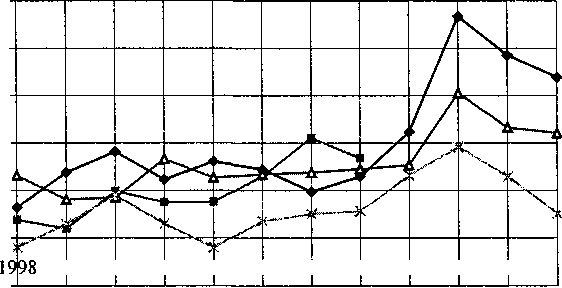

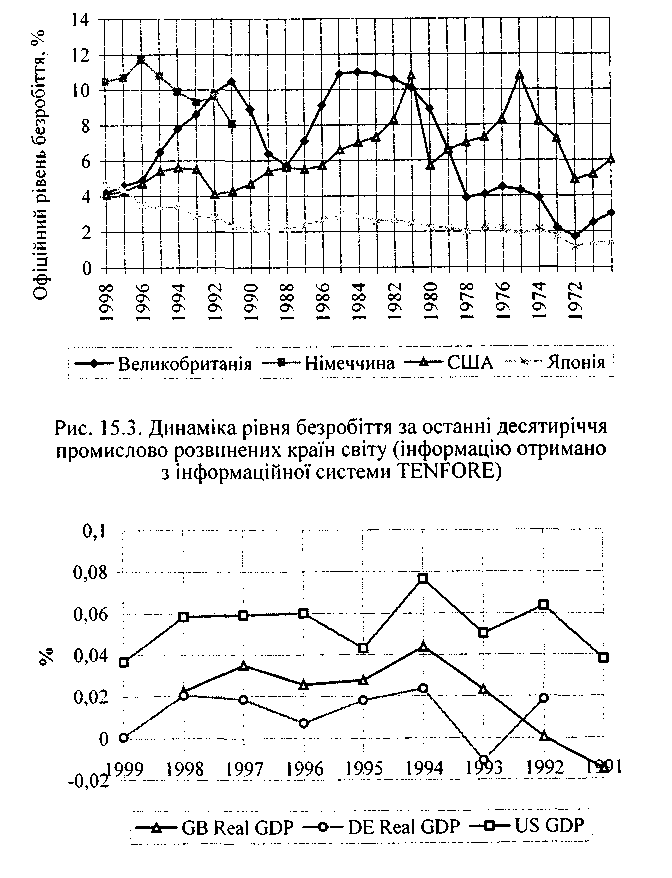

Як можна судити з інформації на рисунках 15.3 та 15.4, в останні роки спостерігається тенденція до значного збільшення загальної ліквідності світового валютного ринку, інтеграційних процесів, що проявляється у зменшенні розбіжності між значен-

302

нями головних індикаторів різних країн та значному зменшенні амплітуди їх мінливості (волатильності).

Рис. 15.4. Динаміка зміни ВВП Сполучених Штатів,

Німеччини та Великобританії за останнє десятиріччя

(інформацію отримано з інформаційної системи TENFORE)

303

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

1997 1996 1995 1994 1993 1992

1991 1990 1989 1988