ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1949

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

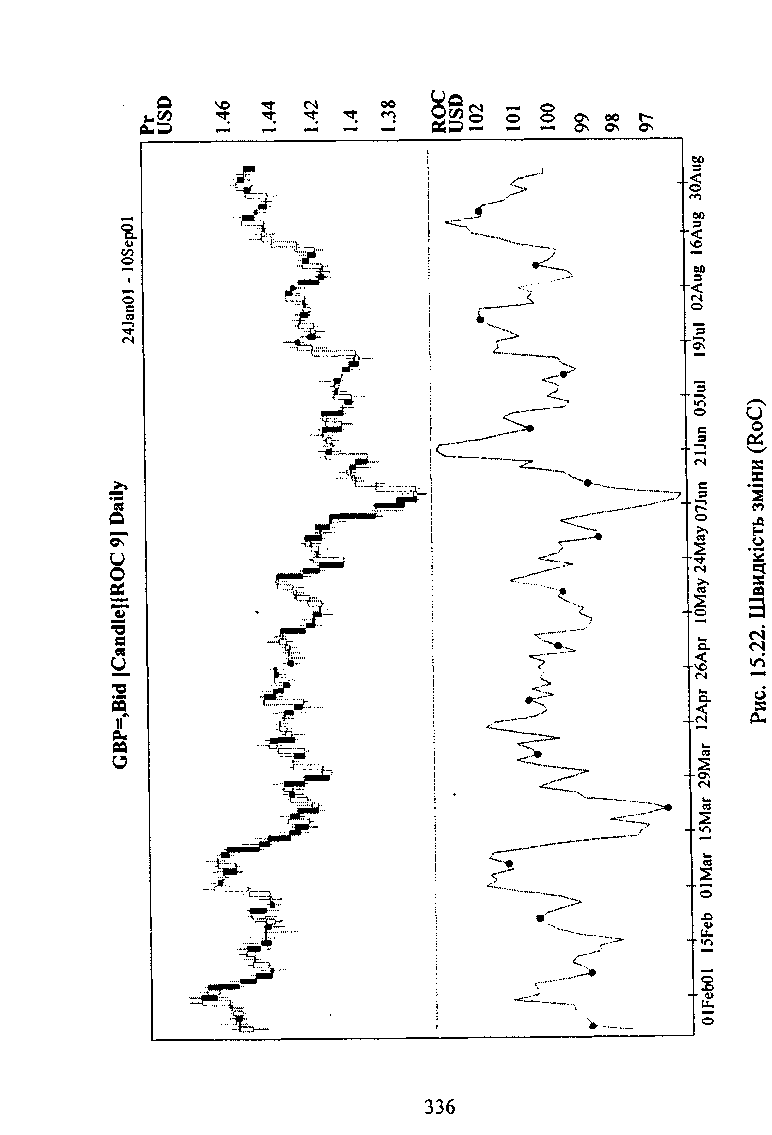

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

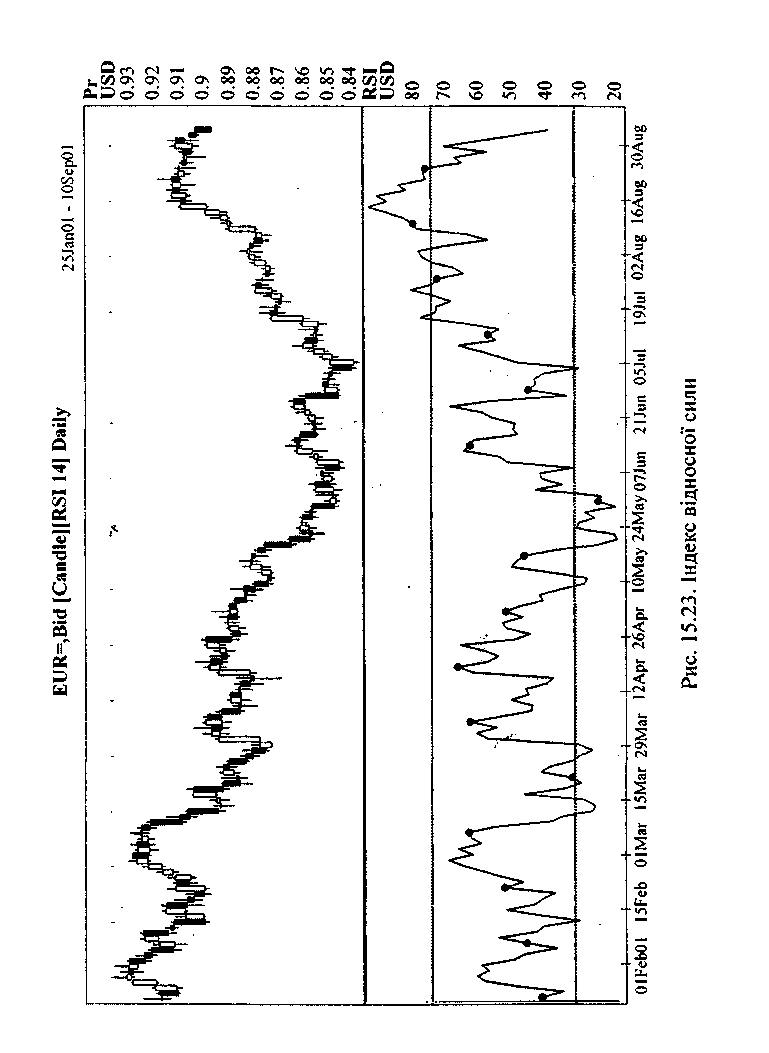

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

RoC=100(V/Vx),

де V— остання ціна закриття;

Vx — ціна закриття х днів тому.

Лінія 100 на графіку визначає центральну вісь смуги коливання, тобто фактично нульову лінію. Якщо остання ціна більша за

334

335

*Коли RoC перетинає лінію 100 і піднімається догори — це сигнал до купівлі при висхідному тренді.

*Коли RoC перетинає лінію 0 та опускається донизу — сигнал на продаж при низхідному тренді.

* Прорив лінії тренду на графіку RoC дуже часто виникає раніше, ніж на лінії тренду цінового графіка на день-два.

Але ж найкращі сигнали RoC дає тоді, коли розходиться з цінами.

15.3.14. Згладжена швидкість зміни (s-RoC)

S-RoC дає менше сигналів, ніж RoC, але якість цих сигналів значно вища. Зміни напрямку руху S-RoC, як правило, вказують на основні повороти ринку. Дивергенція дає особливо потужний сигнал на купівлю або продаж.

Купуйте, коли S-RoC перебуває під середньою лінією та по вертається догори.

Продавайте, коли S-RoC перестає рости та рухається донизу. Продавайте, коли S-RoC рухається униз, перебуваючи над серед ньою лінією.

Дивергенція «ведмедів» між S-RoC та цінами дає потужний сигнал на продаж та на закриття довгих позицій.

Дивергенція «биків» дає потужний сигнал на купівлю та на закриття коротких позицій.

15.3.15. Надмірна купівля та надмірний продаж

Майже всі графіки осциляторів повторюють форму цінового графіка. Але вони мають межі руху — максимальне та мінімальне значення, або нормовані. Коли осцилятор перебуває в цих точках, це свідчить про можливу зміну тенденції.

Коли ціна досягає максимального рівня, то осцилятор показує надкупівлю (overbought), коли ціна досягає мінімального значення — перепродаж (oversold). Надкупівля — це сигнал на ринку до падіння цін, перепродаж вказує на те, що продано забагато і ціни мають зростати.

22

Лінії надкупівлі та перепродажу позначаються на графіку горизонтальними довідковими лініями.

337

Осцилятор протягом тривалого часу може показувати надку-півлю, якщо зароджується новий сильний висхідний тренд, при цьому буде вказувати на продаж. Він може показувати на перепродаж протягом тижнів при стрімкому низхідному тренді, вказуючи на те, що треба купувати. Професійна робота дилера на ринку і полягатиме в тому, щоб своєчасно вирішити, коли користуватися осциляторами, коли показниками тренду, коли розміщувати свої позиції на купівлю, а коли на продаж.

15.3.16. Індекс відносної сили (rsi)

Індекс відносної сили був розроблений Уеллсом Уайлдером і є дуже поширеним осцилятором. Назва його вибрана невдало, бо на ринку акцій під відносною силою розуміють відношення ціни акцій окремого підприємства до індексу S&P500.

RSI (рис. 15.23) вимірює відносну силу ринку, відстежуючи ціни закриття. Це попереджувальний, або синхронний, індикатор, він ніколи не запізнюється.

RSI=100-100/1 +RS.

RSI=

середнє значення приросту цін закриття для х днів середнє значення зменшення цін закриття для х днів

RSI коливається між значеннями 0 та 100. Коли RSI вищий 70 або нижчий ЗО, він реєструє стан надмірної купівлі або надмірного продажу відповідно. Під час ринку «биків» краще використовувати лінії 80 і 40, під час ринку «ведмедів» — 60 та 20.

RSI дає три типи сигналів: дивергенція, фігури та рівень RSI.

Дивергенція між RSI та цінами дає найпотужніший сигнал на розміщення позицій.

Дивергенція «биків» дає сигнал до купівлі, якщо ціни пада ють до нового мінімуму, a RSI дає більш високий мінімум, ніж під час попереднього падіння цін. Сигнал на купівлю буде поту жним, коли перший мінімум лежить нижче довідкової лінії, а другий — вище цієї лінії.

Дивергенція «ведмедів» дає сигнал до продажу, якщо ціни піднімаються до нового максимуму, a RSI дає максимум нижчий,

338

339

* Є сенс купувати за сигналами денного RSI тільки тоді, коли є тижневий висхідний тренд. Необхідно продавати за сигналами денного RSI тільки тоді, коли є тижневий низхідний тренд.

* Купуйте, якщо RSI опустився нижче довідкової лінії, а потім пішов угору та перетнув її.

* Продавайте, коли RSI піднявся вище верхньої довідкової лінії, а потім пішов униз та перетнув її.

Рекомендоване значення х = 9; 14.

Коли Ви працюєте з короткостроковими угодами, період розрахунку можна скоротити, бо чим коротший період розрахунку, тим вища чутливість осцилятора.

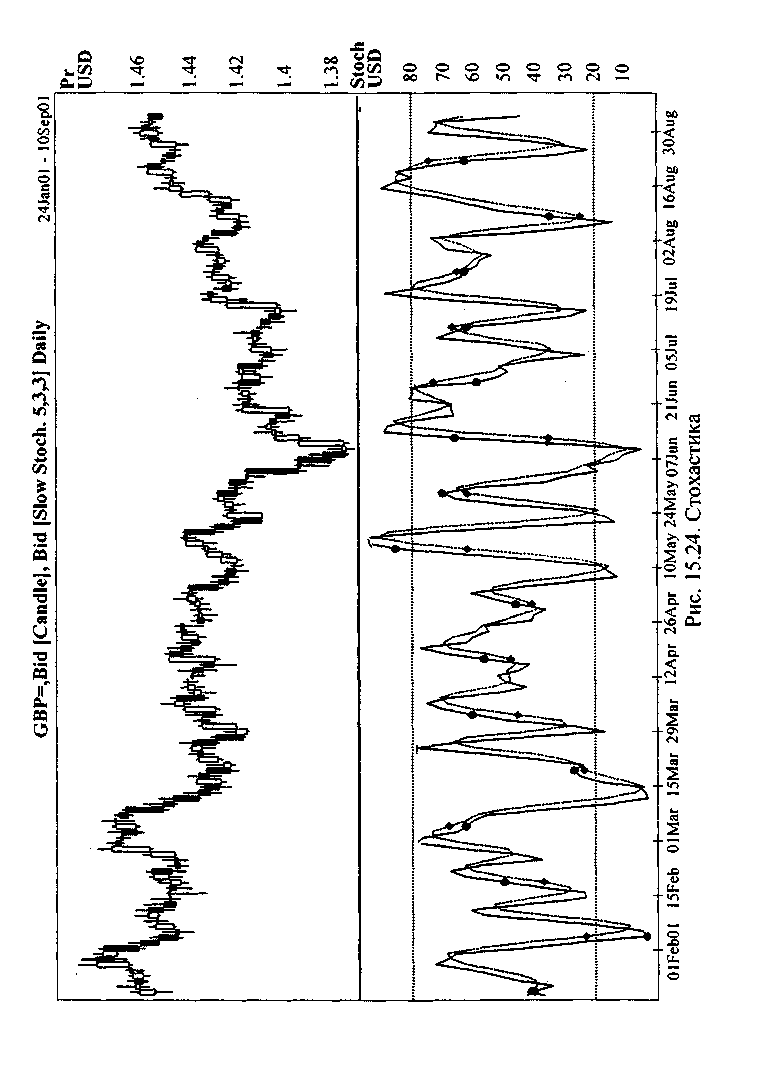

15.3.17. Стохастика

Індекс відносної сили має один недолік: він будується на цінах закриття і не враховує максимальних та мінімальних значень ринку за певний період. Тому багато аналітиків віддають перевагу стохастичній методиці Дж. Лейна — Stochastic Process (Stochastics), яка використовує всі первинні дані. Крім того, вважається, що стохастика змінюється скоріше, ніж RSI, і дає більше попереджувальних сигналів.

Стохастичний аналіз (рис. 15.24) побудовано за такою закономірністю: при загальному зростанні цін показники цін закриття, як правило, прямують до верхньої межі цінового діапазону, і навпаки, при «ведмежому» тренд і ціни закриття прямують до нижньої межі діапазону. У стохастичному аналізі використовуються дві криві лінії— %К та %Д які коливаються на вертикальній шкалі від 0 до 100.

Більшість гравців розраховують стохастику за допомогою комп'ютера. Вибір періоду усереднення визначається тим, який тренд ви бажаєте виявити. Дуже короткострокова стохастика (приблизно п'ять днів) допомагає виявити короткострокові розвороти, більш довга (14—21 день) — розворот тренду.

Порівняємо два варіанти стохастики: швидкий та повільний. Швидка стохастика дуже чутлива до поворотів ринку, але дає багато сплесків. Повільна стохастика краще усуває ринковий шум та дає менше сплесків і дуже популярна серед гравців.

Стохастика дає три типи сигналів: дивергенція, рівень ліній, напрямки ліній.

340

341

Найсильніший сигнал на купівлю або продаж стохастика дає при дивергенції між нею та цінами.

Коли лінії стохастики проходять над або під довідковими лініями (20-80), вони допомагають визначити області максимуму та мінімуму цін. Ці сигнали добре працюють під час коридору цін, але передчасно під час виникнення нового тренду.

Дивергенція «биків» виникає тоді, коли ціни падають до нового мінімуму, а стохастика установлюється в менш глибокому мінімумі, ніж у попередній спад цін. Найпотужніший сигнал тоді, коли перший мінімум перебуває нижче довідкової лінії, а другий — вище від неї.

Дивергенція «ведмедів» виникає при досягненні цінами но вого максимуму, а стохастика зупиняється в менш високому мак симумі, ніж під час попереднього підвищення цін. Найсильніший сигнал на продаж виникає тоді, коли перший максимум розташо ваний над довідковою лінією, а другий — нижче за неї.

Коли стохастика піднімається вище за довідкову лінію — 80, це свідчить про те, що на ринку надмірна купівля. Якщо куплено дуже багато, то ринок може рухнути вниз. Коли стохастика опиняється нижче довідкової лінії, на ринку спостерігається надмірний продаж. Якщо продано дуже багато, то це передумова для руху вниз.

Ці сигнали добре працюють у коридорі цін, але погано — у тренді. При висхідному тренді стохастика швидко входить в область надмірної купівлі та подає сигнал на продаж, а ціни продовжують зростати. При низхідному тренді лінії стохастики швидко переміщуються в надмірний продаж і подають помилковий сигнал на купівлю весь час, поки ціни падають.

Коли обидві лінії стохастики рухаються в одному напрямку, вони підтверджують існуючий короткостроковий тренд. Якщо ціни зростають і обидві лінії стохастики теж зростають, то, як правило, підвищення цін продовжиться. Коли ціни зменшуються й обидві лінії стохастики теж падають, то скоріше за все короткостроковий спад продовжиться.

Дж. Лейн рекомендує використовувати стохастику на тижневому та місячному графіку для прогнозування довгострокової тенденції, а під час короткострокової стратегії використовувати денні графіки.