ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1972

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

Оскільки бенефіціар може розраховувати виключно на банк-емітент за кордоном, то він погодиться на безвідкличний непідтверджений акредитив лише в тому разі, якщо політичний ризик і ризик переказування коштів незначні. Якщо банк-кореспондент може покладатися на добрі стосунки з банком, що відкрив акредитив, а також стабільну політичну й економічну ситуацію, то він, як правило, здійснює платіж за документами без підтвердження з метою швидкого проведення операції в інтересах клієнта.

При безвідкличному підтвердженому акредитиві банк-кореспондент підтверджує бенефіціару акредитив. Тим самим він зобов'язується здійснити платіж за документами, відповідними акредитиву і поданими в строк. Отже, у цьому разі бенефіціар поряд з зобов'язанням банку, що відкрив акредитив, має юриди-

86

87

чно рівноцінне і самостійне зобов'язання банку-кореспондента здійснити платіж. Тому ступінь забезпечення платежу для нього істотно збільшується. Оскільки здебільшого такий акредитив підтверджується банком у країні експортера, політичний ризик і ризик переказування коштів виключаються. У разі виникнення суперечностей між контрагентами місцезнаходження підтверджуючого банку вважається місцем судовиробництва, де використовується місцеве право. При непідтвердженому акредитиві визначальним моментом для вибору місця судовиробництва є місцезнаходження банку, що відкрив акредитив.

Банк-кореспондент завжди може знайти багато причин щодо відхилення доручення на підтвердження акредитива. Тому українським експортерам слід рекомендувати перед укладенням угоди й остаточним підписанням контракту консультуватися в банку з приводу, чи буде останній підтверджувати акредитив тієї або іншої країни, що відкривається тим або іншим банком, і на яких умовах. У такий спосіб можна запобігти неприємним ситуаціям для всіх сторін.

У міжнародній практиці розрахунків безвідкличний, підтверджений власним банком акредитив надає найбільші гарантії експортеру. Валютний ризик, що залишається і після гарантій, може бути застрахований форвардними, ф'ючерсними й опціонними контрактами тоді, коли відомий строк надходження платежу. Якщо дату платежу не визначено з самого початку, то банки, які проводять валютні операції клієнта, можуть запропонувати інші можливості страхування валютних ризиків, наприклад, конвертувати відповідну суму у валюту платежу та зарахувати її на депозит.

Документарні акредитиви можуть бути покритими і непокритими.

Непокритими вважаються такі акредитиви, які підтверджуються банками без попередньо зарезервованих ними коштів клієнтів на своїх рахунках для оплати товару (послуги) за акредитивом. Такі акредитиви використовуються тоді, коли банки довіряють один одному та своїм клієнтам, а ризики, пов'язані з переказуванням коштів, мінімальні.

Покритими вважаються акредитиви, при відкритті яких банк-емітент попередньо надає в розпорядження виконуючого банку валютні кошти (покриття), що належать імпортеру, на суму акредитива на термін дії зобов'язань банку-емітента з умовою можливості їх використання для платежів за акредитивом. Покриття може надаватися кількома способами:

• кредитуванням на суму акредитива кореспондентського рахунку виконуючого банку в банку-емітенті або іншому банку;

* наданням виконуючому банку права списати всю суму акре дитива з рахунку банку-емітента, що ведеться в ньому;

• відкриттям банком-емітентом страхових депозитів або депо зитів покриття у виконуючому банку.

Використання покриття призводить до фактичного заморо-ження коштів імпортера на період від відкриття акредитива до виплати коштів за ним. Але такий акредитив має найвищий ступінь гарантії оплати укладеного контракту. В акредитиві, що відкривається банком, має бути чітко вказано, яким способом (з покриттям чи без нього) він виконується.

5.7.3. Види і конструкції акредитива

Якщо форми акредитива розрізняються за ступенем забезпечення беніфіціара, то види і конструкції акредитива розрізняються залежно від його використання. Позитивним є той факт, що акредитивна форма розрахунків у зовнішній торгівлі дає достатньо великий спектр можливостей і для експортера, і для імпортера щодо здійснення платежів. У зв'язку з цим у всіх акредитивах має бути чітко вказано, як вони виконуються: чи за допомогою негайного платежу, чи платежу за рахунок кредиту, чи через акцепт або негоціацію тратт. Тому залежно від передбачуваного способу платежу використовуються такі види і конструкції акредитива:

|

Вид акредитива |

Спосіб використання |

|

Акредитив з оплатою на пред'явлення (проти документів) |

Негайне отримання суми, яка вказується в документах при їх наданні. Платіж готівкою був узгоджений |

|

Акредитив, що передбачає акцепт тратт бенефіціара |

Отримання суми, що вказана в документах, при настанні строку платежу. Строк платежу за векселем був узгоджений. Можливе отримання суми облікового процента (дисконта) за векселем після надання документів |

|

Акредитив з розстрочкою платежу |

Отримання суми, що вказана в документах, по настанні строку платежу. Строк платежу (без векселя) був узгоджений. Можливе отримання суми облікового процента після надання документів |

|

Акредитив з «червоним застереженням» |

Отримання авансу |

88

89

|

Вид акредитива |

Спосіб використання |

|

Револьверний акредитив |

Використання в межах установлених часток, що поновлюються. Відвантаження окремими партіями |

|

Акредитив, який передбачає негоціацію тратт бенефіціара |

Отримання суми в будь-якому банку, тобто не тільки в авізуючому |

|

Акредитив «стенд бай» (резервний акредитив) |

Використання як інструмента, за всіма ознаками подібного до банківської гарантії |

|

Переказний акредитив |

Забезпечення власних постачальників |

Окрім зазначених видів, у практиці міжнародних розрахунків також використовуються специфічні конструкції акредитива:

|

Конструкція акредитива |

Спосіб використання |

|

Акредитив «бек ту бек» |

Комерсант-посередник дає повноваження своєму банку відкрити акредитив на користь постачальника. Цей акредитив базується на непереказному акредитиві, який був відкритий на користь ко-мерсанта-посередника. |

|

Перевідступлення виручки за акредитивом (цесія) |

Повне або часткове Перевідступлення виручки за акредитивом комерсантом-посередником на користь свого постачальника |

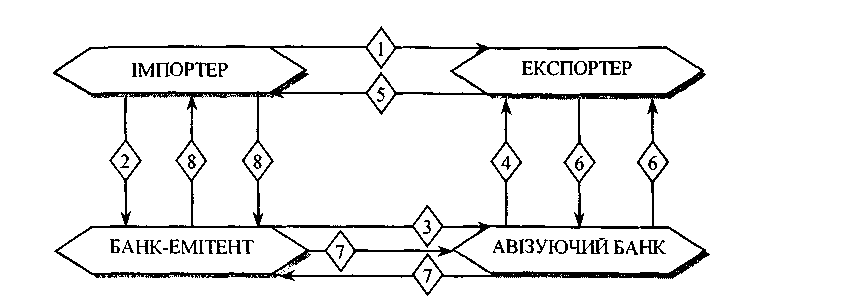

Акредитив з оплатою після пред'явлення (платіжний) найчастіше застосовується в міжнародних розрахунках. Розрахунки з бенефіціаром здійснюються банком-платником безпосередньо після подання документів, які відповідають умовам акредитива. Послідовність проведення операції за акредитивом з оплатою після пред'явлення див. на рис. 5.2.

Банки мають право на певний час для перевірки документів, який не може перевищувати семи банківських робочих днів після дати отримання документів. Оперативна перевірка документів дає змогу бенефіціару отримати платіж або повідомлення про причини відмови в оплаті документів у прийнятні терміни. Тривала перевірка документів затримує платежі і впливає на ставлення клієнтів, у тому числі і банків-кореспондентів, до роботи банку в цілому.

Рис. 5.2. Розрахунки за платіжним акредитивом

Позначення:

1 — укладення договору;

— доручення на відкриття акредитива;

— повідомлення про відкриття акредитива;

— підтвердження акредитива;

— поставка товару;

6, 7, 8 — передання документів, платіж.

Якщо виконуючий банк виявляє, що документи не відповідають умовам акредитива, він зобов'язаний повідомити про це бенефіціара не пізніше сьомого банківського робочого дня після дати отримання документів. У цьому разі, якщо бенефіціар є клієнтом виконуючого банку, він має можливість виправити деякі розбіжності в документах і подати їх знову. Якщо ж внесення поправок з будь-яких причин неможливе, у міжнародній банківській практиці використовуються такі варіанти дій:

Виконуючий банк повідомляє банк-емітент про виявлені розбіжності і просить його, незважаючи на це, уповноважити на виплату.

Виконуючий банк пропонує бенефіціару відправити доку менти в банк-емітент на ухвалення тому, хто віддав наказ відкри ти акредитив, що за своєю економічною сутністю ідентично інка совій формі розрахунків, оскільки саме покупець після ознайом лення з документами приймає остаточне рішення про їх оплату.

Виконуючий банк може (однак це не є його обов'язком) оплатити документи «умовно» («під резерв»). При цьому якщо покупець або банк-емітент повідомляє про відмову оплатити доку менти з розбіжностями, бенефіціар зобов'язаний відшкодувати бан ку суму платежу, а також комісійні витрати і нараховані відсотки.

90

91

У платіжному акредитиві має бути вказівка стосовно тратти: чи потрібне її використання, чи ні. Якщо тратта потрібна, то вона має бути виставлена після пред'явлення бенефіціаром на виконуючий банк і подана до сплати разом з іншими документами. Тратта в платіжних акредитивах виконує допоміжну роль, що підтверджується відкриттям значної кількості подібних акредитивів, які не вимагають виставлення тратт.

Акредитив, що передбачає акцепт тратт бенефіціара (акцептний акредитив). Назва цього виду акредитива говорить сама за себе. При акредитиві з акцептом тратт бенефіціар може вимагати, щоб після виконання умов за акредитивом переказний вексель, який він виставив на покупця, був йому повернений банком-емітентом, що відкрив акредитив, або банком-кореспондентом, що його акцептував. Замість платежу відбувається акцепт тратти.

Акцептовану тратту бенефіціар може передати своєму банку або для оплати в день настання строку, або. якщо він хоче одразу мати гроші, для дисконтування. Як правило, тратта зберігається в банку до настання відповідного строку платежу.

Тратта за акредитивом, що передбачає її акцепт, має строк дії від 60 до 180 днів. За зберігання тратти в банку та за її облік стягуються відповідні комісійні. Вони нараховуються в день акцепту тратти, однак за погодженням сторін в акредитиві може бути вказано, що комісійні сплачує імпортер. У цьому разі після обліку векселя продавець отримує суму векселя у повному обсязі, а сума комісійних буде дебетована з банку-емітента і покупця відповідно. Якщо ж в акредитиві немає вказівок на сплату комісійних, то витрати відносять за рахунок бенефіціара, який отримує тільки чисту суму виручки за мінусом комісійних.