ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1993

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

194

195

![]()

offer offer

Отже, якщо долар США є базою котирування для обох валют, то для розрахунку їхнього крос-курсу треба розділити доларові курси цих валют.

Проведемо розрахунок значень сторін крос-курсу з округленням до 2-го знака:

= 68,55,

bid =

Offer USD/CAD 1,5658 Offer USD/JPY 107,40

![]()

Bid USD/JPY 107,34

offer =

![]()

= 68,62.

Bid USD/CAD 1,5652

Таким чином, крос-курс CAD/JPY = 68,55/68,62.

У разі необхідності можна розрахувати і крос-курс JPY/CAD за допомогою тих же правил: 100 JPY/CAD = 1,4573/1,4587.

Розрахунок крос-курсу для валют із прямим та непрямим котируванням до долара США, де долар є базою котирування для однієї з валют.

Наприклад, потрібно знайти крос-курс фунта стерлінгів до української гривні — GBP/UAH. Курс GBP/USD = 1,5890/93 є непрямим котируванням, а курс USD/UAH = 5,4250/4350 — пряме котирування.

Існує правило розрахунку крос-курсу з прямим та непрямим котируванням:

• для одержання лівої сторони bid крос-курсу слід помножити сторони bid доларових курсів цих валют;

* для одержання правої сторони offer слід помножити сторони offer доларових курсів цих валют.

Розрахунок крос-курсу для валют із непрямим котируванням до долара США, де долар є валютою котирування для обох валют.

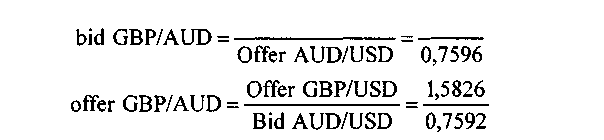

Наприклад, дилеру необхідно визначити крос-курс англійського фунта стерлінгів до австралійського долара GBP/AUD. GBP/USD = 1,5820/26 і AUD/USD = 0,7591/96.

У даному разі існує правило:

• для одержання сторони bid крос-курсу слід розділити сторо ну bid курсу базової валюти на сторону offer курсу валюти коти рування;

* для одержання сторони offer крос-курсу розділити сторону offer курсу базової валюти на сторону bid курсу валюти котирування.

.offer offer

= 2,0827. = 2,0848.

Непряме котирування = bid_ /

Непряме котирування = bid Зробимо розрахунок:

Bid GDP/USD 1,5820

Таким чином, котирування крос-курсу GBP/AUD буде 2,0827/48.

Котирування за основними крос-курсами можна знайти на сторінках інформаційної системи Reuters WXWX, EURX1=, GВРХ1=,UАНХ1=та ін.

Таблиця для крос-курсів основних валют у системі Reuters має такий вигляд:

![]()

bid

.1

![]()

Пряме котирування =

![]()

Непряме котирування = bid Проведемо розрахунок:

bid GBP/UAH = bid GBP/USD • bid USD/UAH = 1,5890 • 5,4250 = = 8,6203

offer GBP/UAH = offer GBP/USD • offer USD/UAH = 1,5893 • •5,4350 = 8,6378.

Таким чином, крос-курс GBP/UAH = 8,6203/8,6378.

|

|

EUR= |

GBP= |

JPY= |

AUD= |

CAD= |

CHF= |

|

EUR= |

* |

0,6084/91 |

102,94/02 |

1,5746/69 |

1,4078/96 |

1,5892/06 |

|

GBP= |

1,6417/38 |

* |

168,97/09 |

2,5855/80 |

2,3126/57 |

2,6098/130 |

|

100JPY= |

0,9703/1 1 |

0,5913/19 |

* |

* |

1,3673/89 |

1,5430/47 |

|

AUD= |

0,6342/49 |

0,3864/68 |

65,29/39 |

* |

0,8933/47 |

1,0081/95 |

|

CAD= |

0,7094/103 |

0,4318/24 |

73,04/14 |

1,1177/94 |

* |

1,1277/92 |

|

CHF= |

0,6287/94 |

0,3827/32 |

64,75/80 |

* |

0,8856/68 |

* |

196

197

10.5. Валютна позиція

Валютна позиція банку — співвідношення (різниця) між сумою активів та позабалансових вимог у певній іноземній валюті та сумою балансових і позабалансових зобов'язань у цій самій валюті.

Активи та позабалансові вимоги — це активи, які обліковуються на певний день у балансі, тобто є у розпорядженні банку на цей час, та активи, які банк одержить у майбутньому (купівля певної валюти за угодами форвард, ф'ючерс, опціон та майбутні надходження у валюті у вигляді доходу).

Балансові та позабалансові зобов'язання — це зобов'язання банку на певний день у балансі перед клієнтами та контрагентами та зобов'язання банку у майбутньому (продаж певної валюти за угодами форвард, ф'ючерс, опціон, майбутні збитки в певній валюті).

Валютна позиція відкрита — сума активів та позабалансових вимог у певній іноземній валюті не збігається із сумою балансових і позабалансових зобов'язань у цій самій валюті. Відкрита валютна позиція містить додатковий ризик у разі зміни валютного курсу.

Валютна позиція відкрита довга — сума активів та позабалансових вимог перевищує суму балансових і позабалансових зобов'язань у кожній іноземній валюті. Банк із такою позицією може зазнати втрат у разі підвищення курсу національної валюти відносно іноземної.

Валютна позиція відкрита коротка — сума балансових та позабалансових зобов'язань перевищує суму активів і позабалансових вимог у кожній іноземній валюті. Банк із такою позицією може зазнати додаткових втрат у разі підвищення курсу іноземної валюти відносно національної.

Валютна позиція закрита — сума активів та позабалансових вимог збігається із сумою балансових та позабалансових зобов'язань у кожній іноземній валюті.

Приклад. У понеділок АКБ «Україна» на міжбанківському ринку здійснив конверсійну операцію — купив 1 000 000 дол. США за гривню за курсом 5,4455 для власних потреб, тобто банк відкрив довгу позицію за доларом США. Потім у четвер банк закрив позицію, тобто здійснив протилежну операцію — продав 1 000 000 дол. США за гривні за курсом 5,4435. Курс Національного банку України в понеділок становив 5,4465, а в наступні кілька днів курс НБУ змінювався так: вівторок — 5,4445; середа —

5,4480; четвер — 5,4420. На день купівлі прибуток банку за балансом становив 1000 грн, а в наступні дні: у вівторок збиток за відкритою позицією становив 2000 грн, у середу — прибуток 3500 грн, а в четвер — збиток 4500 грн. Фінансовим результатом проведеної операції за балансом були збитки на суму 2000 грн. Кожна відкрита валютна позиція щодня переоцінюється та може показати як збитки, так і прибуток, але це — валютний ризик, тобто при зміні курсу валюти можна зазнати значних втрат.

За кожною іноземною валютою підраховується підсумок за всіма балансовими і позабалансовими активами і всіма балансовими та позабалансовими зобов'язаннями банку. Якщо вартість активів та позабалансових вимог перевищує вартість пасивів і позабалансових зобов'язань, відкривається довга відкрита валютна позиція. Якщо вартість пасивів та позабалансових зобов'язань перевищує вартість активів та позабалансових вимог, відкривається коротка відкрита валютна позиція. При цьому довга відкрита валютна позиція показується зі знаком плюс, а коротка відкрита валютна позиція — зі знаком мінус.

На розмір відкритої валютної позиції банку впливають:

купівля та продаж готівкової та безготівкової іноземної ва люти, усі строкові угоди — форварди, опціони, ф'ючерси та ін.;

одержання іноземної валюти у вигляді доходів або витрат та нарахування доходів і витрат, які обліковуються на відповідних рахунках. (Коли банк одержує дохід або збиток в іноземній ва люті, він обліковується в національній валюті на день валюту вання. Наприклад: банк одержав дохід на суму 1000 дол. США, що на день одержання за курсом НБУ становило 5445 грн, але на другий день при зміні курсу НБУ це буде вже друга сума, напри клад 5435 грн);

« купівля (продаж) основних засобів та товарно-матеріальних цінностей за іноземну валюту;

надходження коштів в іноземній валюті до статутного фонду;

погашення банком безнадійної заборгованості в іноземній ва люті (списання якої здійснюється з відповідного рахунку витрат;

формування резервів в іноземній валюті за рахунок витрат;

інші обмінні операції з іноземною валютою.

Будь-яка конверсійна операція, в якій беруть участь дві валюти, проведена банком, змінює його валютну позицію. Наприклад, при купівлі банком 5 млн дол. США за японську єну за курсом 110,78 створюється довга позиція на суму 5 млн дол. США і коротка на суму 553 900 000 єн.

198

199

Розглянемо приклад зміни валютної позиції банку за рахунок конверсійної операції:

На рахунок клієнта в банку надійшли фунти стерлінгів на суму 1 000 000 GBP. Ці гроші перебувають на одному із НОСТРО-ра- хунків банку і позиція банку закрита (пасиви збігаються з активами).

Банку необхідно продати фунти стерлінгів і купити амери канські долари для власних потреб. Він здійснює операцію за ку рсом 1,6050. На НОСТРО-рахунку банку з'явилися американські долари, а фунти стерлінгів списані.