ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1977

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

Є досить багато різновидів процентних свопів, але в даному розділі ми розглянемо два найбільш поширені їх види: основний процентний своп та процентний своп зі змінною базою нарахування ставки.

Основний процентний своп (plain vanilla) являє собою обмін платежами за фіксованою процентною ставкою на платежі за плаваючою ставкою.

Як відомо, учасники фінансового ринку мають різні умови доступу до ресурсів, вартість яких у кожному конкретному випадку залежить від рейтингу та репутації позичальника. Фінансові установи з вищим рейтингом мають змогу позичати ресурси за нижчими ставками, причому на ринку як фіксованих, так і плаваючих ставок. Проте може статися так, що умови одного з ринків усе ж таки є більш привабливими. Для позичальників з нижчим рейтингом маркет-мейкери котируватимуть ставки, що містять більшу премію за ризик, тобто ставки будуть вищими за всіма видами позик, але знову може статися, що ця премія за ризик не буде однаковою при котируванні ставок за всіма борговими інструментами.

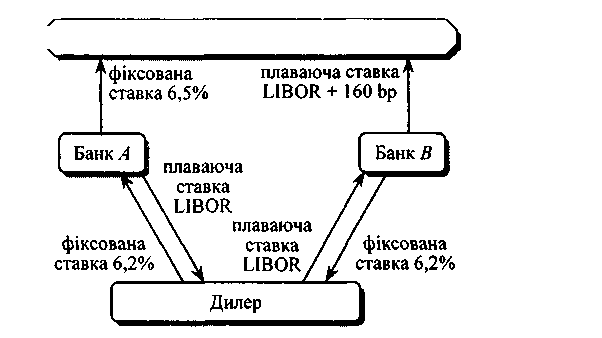

Розглянемо конкретний приклад. Банкам А та В котирують такі ставки за кредитами в американських доларах:

Ресурси за плаваючою ставкою

LIBOR + 80Ьр LIBOR+160bp

Банк маркет-тейкер

Банк А Банк В

Ресурси за фіксованою ставкою

6,5% 8,5%

Як видно з наведених даних, банк А має абсолютну перевагу на ринку як фіксованих ставок, так і плаваючих, що дає змогу зробити висновок, що кредитний рейтинг банку А вищий за рейтинг банку В. Але ми бачимо також, що на ринку плаваючих процентних ставок банку В котирують порівняно вигідніші ставки (відрив від ставок, що котирують позичальникам з кращим рейтингом, значно менший), тобто банк В має відносну перевагу саме на цьому ринку. Зрозуміло, що в даному разі банку А вигідніше залучати ресурси під фіксовану ставку, тому що саме на цьому ринку він має набагато кращі умови, ніж конкуренти (в нашому прикладі різниця становить 2%, або 200 bр). Банку В вигідніше залучати ресурси під плаваючу ставку (різниця становить

240

16

241

Схема

здійснення свопу наведена на рис. 12.1.

Г

Міжнародний

ринок грошей та капіталу

Слід зауважити, що кожен банк несе відповідальність перед кредитором за своїм борговим зобов'язанням незалежно від якості виконання контрагентом зобов'язань за свопом. Якщо повернутись до наведеного прикладу, то це означає, що банк А за будь-яких умов має сплачувати відсотки за фіксованою ставкою 6,5%, незалежно від того, чи буде виконувати банк В умови процентного свопу (компенсувати банку А платежі за фіксованою ставкою). У свою чергу, банк В зобов'язаний сплачувати ставку LIBOR + ІбОbр.

Уже наголошувалося на тому, що своп має бути вигідним для обох сторін. Крім того, що банки одержать доступ до бажаного для кожного інструменту, вони одержать ще й вигоду, бо сплачуватимуть за цей інструмент менше, ніж від них вимагає ринок.

Різниця між процентними ставками для банків на різних ринках не є однаковою (в нашому прикладі вона становить 200 bр на ринку фіксованих ставок, та 80 bр — на ринку плаваючих). Різниця, яка випливає з позицій сторін на різних ринках, називається якісний спред. У нашому прикладі вона дорівнює: 200 bр - 80 bр = = 120 bр (тобто якісний спред є відображенням відносної переваги). Якщо своп буде здійснено без посередників, то кожен банк має виграти від свопу 60 bр (120/2). Тобто в результаті свопу кожний з банків сплачуватиме на 60 bр менше. Але, як правило, процентні свопи здійснюються за участю посередника, який стягує плату за свої послуги. Ця плата називається маржoю дилера. Якщо ми припустимо, що в нашому прикладі маржа дилера становить 20 bр, то кожен банк у результаті свопу сплачуватиме на 50 bр (або 0,5%) менше. Чистий результат для банку А дорівнюватиме сплаті плаваючої ставки LIBOR + ЗО bp (LIBOR + 80 bр - 50 bр), а для банку В — сплаті фіксованої ставки 8% (8,5% - 0,5%).

Рис. 12.1. Процентний своп (plair vanilla)

Якщо розглянути грошові потоки (cash flow) обох банків, то одержимо:

|

Банк |

платить дилеру |

одержує від дилера |

платить на ринку грошей і капіталу |

Чистий результат |

|

А: |

-LIBOR |

+ 6,2% |

- 6,5% |

= -(LIBOR+30bp) |

|

В: |

- 6,4% |

+ LIBOR |

-(LIBOR+160bp) |

= -8% |

Як бачимо, дохід дилеру складається за рахунок різниці, між фіксованими платежами, котру він одержує та сплачує, тобто дилер котирує сторони bid та offer процентного свопу.

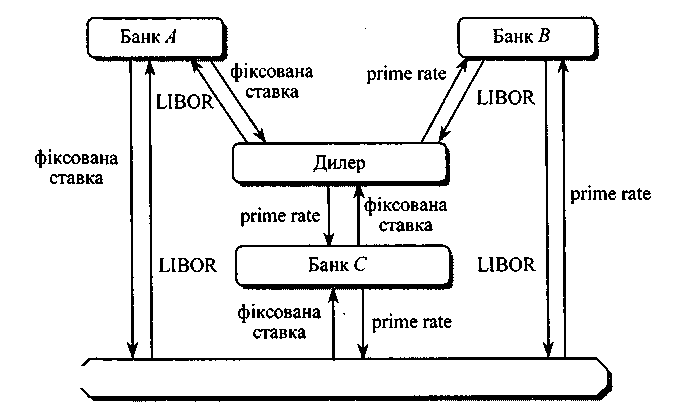

Процентний своп зі змінною базою нарахування процентної ставки

Процентний своп зі змінною базою нарахування процентної ставки передбачає обмін зобов'язаннями з плаваючою ставкою на інші зобов'язання з плаваючою ставкою, для яких процентна ставка розраховується на різних базах, наприклад обмін платежів на базі LIBOR на платежі на базі prime rate (також це можуть бути платежі на базі державних цінних паперів, ставки комерційних паперів тощо). Учасники фінансового ринку здійснюють такі свопи, Щоб мати розраховані на однаковій базі доходи від активів та платежі за зобов'язаннями, що розміщуються та залучаються за

242

243

плаваючими ставками. У таких свопах участь можуть брати дві або три сторони.

Приклад. Банк А має дохід від активу, розміщеного під плаваючу ставку LIBOR, та сплачує фіксований відсоток за залучені кошти, банк В має дохід на базі прайм-рейт, а платежі здійснює на базі LIBOR, банк С одержує платежі за фіксованою ставкою та сплачує відсотки на базі прайм-рейт. Процентний своп з участю цих банків відображений на рис. 12.2. У результаті свопу кожен з учасників дістав можливість одержувати та сплачувати відсотки, розраховані на одній базі.

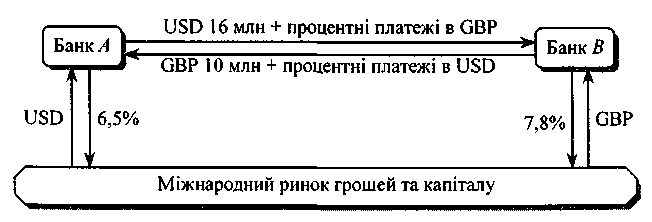

ки в доларах США порівняно зі ставками за кредитами в британських фунтах стерлінгів). Тоді для банку можливо одержати позику на ринку, де він має перевагу, та здійснити валютний своп. Такий своп буде передбачати:

обмін сумами основного боргу на початку дії угоди;

обмін процентними платежами протягом дії угоди;

• зворотний обмін сумами боргу наприкінці дії угоди. Можливо також, що банки здійснюють лише процентні пла тежі, без обміну сумами основного боргу.

Приклад: Банки А та Б мають такий доступ до ресурсів:

Рис. 12.2. Процентний своп зі змінною базою нарахування процентних ставок

12.2.2. Валютні свопи ринку капіталів

Валютні свопи ринку капіталів називаються ще валютно-процентними свопами (cross currency interest rate swap). Вони передбачають обмін зобов'язаннями за активами в різних валютах.

Валютно-процентний своп може передбачати як обмін процентними платежами, так і обмін сумою основного боргу. Ситуація на міжнародному ринку капіталів може скластися таким чином, що банку можуть котируватися нижчі процентні ставки за кредитами в одній валюті, та вищі — за кредитами в іншій (наприклад, американському банку котируються більш привабливі процентні став-

244

USD

6,5% 7,5%

GBP

8,5%, 7,8%.

Банк

Банк A Банк В

Як бачимо, банку А вигідніше залучати американські долари, а банку В — британські фунти стерлінгів. Якщо ж банку А необхідно мати у своєму розпорядженні британські фунти, а банку В — доларові ресурси, то вони можуть здійснити своп.

Якщо валютний курс на дату укладення угоди дорівнює 1,6000, то банк A позичає 16 млн дол., банк В — 10 млн ф. ст., банки обмінюються сумами боргу (рис. 12.3), а потім протягом дії угоди обслуговують процентні платежі один одного (при цьому кожен із банків відповідає за своїми зобов'язаннями на міжнародному ринку капіталу незалежно від якості виконання іншим банком своїх зобов'язань за свопом). Наприкінці дії угоди банки здійснюють зворотний обмін сумами боргу і кожен із них розраховується зі своїм кредитором.

Рис. 12.3. Валютно-процентний своп (з обміном сумами боргу)

Але обмін сумами основного боргу містить у собі кредитний ризик, тому що на дату закінчення угоди валютний курс може

245

значно відрізнятися від курсу, що був на дату укладення. Проте банки обмінялися фіксованими сумами, і наприкінці дії свопу вони мають повернути один одному саме ці суми.

Можливе також здійснення валютно-процентних свопів без обміну сумами основного боргу. Тобто банки обмінюються лише процентними платежами за зобов'язаннями в різних валютах. Такі сво-пи здійснюються, коли банку не потрібно залучати ресурси в тій чи іншій валюті, а лише зафіксувати доходи та витрати в одній валюті, тобто коли банк має процентні доходи від активу в одній валюті, а процентні витрати — в іншій. Наприклад, британський банк здійснює випуск боргових зобов'язань у доларах США, терміном обігу п'ять років із щорічною сплатою відсотків. Це передбачає, що протягом цих п'яти років банк має сплачувати відсотки за облігаціями в доларах США. При цьому банк має доходи від активів у британських фунтах стерлінгів. Отже, банк має надходження в одній валюті та зобов'язання за платежами в іншій, що передбачає валютний ризик для банку. Своп дає змогу банку розраховувати доходи та витрати в одній валюті. При цьому можливі свопи з обміном:

процентними платежами за фіксованими ставками;

процентними платежами за плаваючими ставками;

платежів за фіксованими ставками на платежі за плаваючими. Як правило, такі свопи укладаються з участю третьої сторони —