ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1981

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

5.1.1. Фази акредитива

Процес узгодження умов надання акредитива і термінів його виконання має три фази. На першій фазі розглядається пропозиція щодо умов поставки товару. Експортер надає потенційному покупцеві свою пропозицію і під час переговорів з покупцем обговорює умови акредитива.

Друга фаза пов'язана з підписанням умов поставки товару та його оплати. Імпортер дає експортеру замовлення на поставку товару, відповідно підписавши договір з купівлі-продажу (контракт). Водночас він дає своєму банкові доручення на відкриття акредитива.

82

83

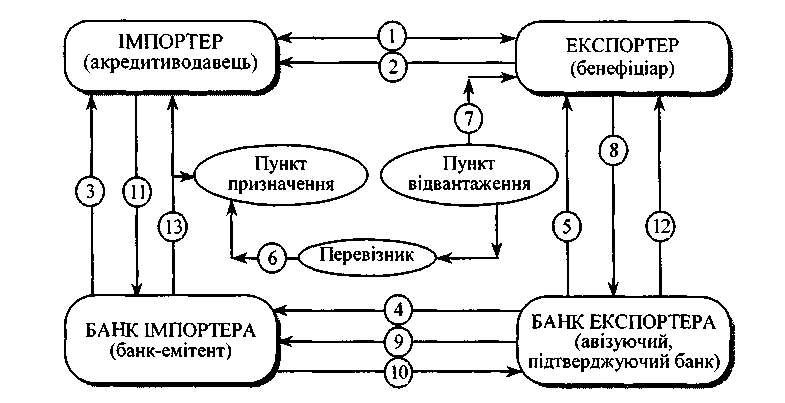

У розрахунках за документарним акредитивом беруть участь такі сторони:

акредитиводавець (той, хто віддає наказ на відкриття акре дитива) — покупець-імпортер;

акредитивний банк — банк-емітент (банк покупця-імпортера);

* авізуючий банк — банк, якому доручається повідомити екс портера про відкриття на його користь акредитива і передати йо го текст;

* бенефіціар за акредитивом — продавець-експортер. Схематично розрахунки у формі документарного акредитива

зображені нарис. 5.1.

Рис. 5.1. Розрахунки за документарним акредитивом

Після укладання контракту експортер готує товар до відвантаження, про що повідомляє імпортера. Отримавши таке повідомлення, покупець подає своєму банкові доручення (заяву) на відкриття акредитива. У цій заяві банку доручається відкрити товарний акредитив на умовах, які перелічені в ньому і відповідають укладеному контракту. У заяві вказуються:

наказодавець і бенефіціар;

дата та місце закінчення акредитива;

вид акредитива;

авізуючий банк і банк, який підтверджує акредитив;

спосіб відвантаження товару та виконання акредитива;

опис товару та умов поставки;

перелік документів, проти яких виконується акредитив;

дата першого відвантаження;

термін, протягом якого повинні бути надані документи;

номер рахунку, з якого банк повинен списати кошти на оплату товару і комісійні банків.

Відкритий банком акредитив направляється експортеру, який указаний у цьому акредитиві. Як правило, акредитив направляється через авізуючий банк, що знаходиться в країні експортера.

Отриманий від емітента акредитив може бути авізований банком без зобов'язань з його боку. У цьому разі авізуючий банк тільки перевіряє наявність документів за зовнішніми ознаками. Він не бере на себе жодних зобов'язань щодо гарантії платежу експортеру.

Якщо банк-емітент звертається до авізуючого банку дати підтвердження відкритому акредитиву, тобто додати власну гарантію платежу, то такий банк уже виступає в ролі банку, що підтверджує цей акредитив. Тоді відкритий акредитив має гарантії двох банків, один з яких перебуває в країні експортера, а другий — у країні покупця.

Далі відкритий акредитив підлягає переданню його бенефіціа-ру. Отримавши акредитив, бенефіціар перевіряє відповідність його умовам контракту. У разі невідповідності бенефіціар може сповістити свій банк про умовне прийняття акредитива і вимагати у покупця внесення необхідних змін до його умов. Якщо бенефіціар згоден з умовами відкритого на його користь акредитива, він у встановлені терміни відвантажує товар і, отримавши транспортні документи від перевізника, надає їх разом з іншими документами у свій банк. Банк експортера перевіряє всі документи щодо їх відповідності умовам акредитива і надсилає їх банку-емітенту для оплати, акцепту або негоціації. У супроводжувальному листі обов'язково вказується, яким чином має бути зарахована виручка.

Отримавши документи, банк-емітент перевіряє їх, після чого переказує суму платежу банку експортера, дебетуючи рахунок імпортера. Банк експортера зараховує виручку бенефіціару. Імпортер же, одержавши від банку-емітента документи, одержує за ними у власність товари від перевізника.

Банк-емітент може сам виконати акредитив чи уповноважити банк експортера (або інший банк) на виконання акредитива, здійснивши платіж бенефіціару, негоціацію або акцепт його тратт.

84

85

Витрати, пов'язані з відкриттям акредитива, як правило, бере на себе покупець, хоча він може вимагати в експортера, щоб той взяв на себе всі витрати і комісії або їх частину.

При виконанні акредитива не банком-емітентом, а іншим банком (це може бути не банк експортера, а третій банк, що дав підтвердження) останній отримує за акредитивом право на вимогу від емітента платежу на відшкодування своїх виплат бенефіціару максимально швидким способом. Вимога платежу за акредитивом, яка називається рамбурсом, може направлятися не тільки банку-емітенту, а й третьому банку, якщо емітент надав йому право здійснити платіж за даним акредитивом. У будь-якому разі банк, на який виставлений рамбурс за акредитивом, є рамбурсу-ючим банком.

Якщо акредитив відкривається як забезпечення платежу за контрактом, що передбачає надання покупцю короткотермінового комерційного кредиту, документи видаються банком-емітентом імпортеру без списання з нього суми платежу. Для експортера це не означає зменшення гарантії платежу, оскільки суму документів, поданих за акредитивом з відстроченим платежем, банк оплатить після настання відповідних строків. Важливо, щоб документи були подані експортером у банк до закінчення строку дії акредитива і підтверджували виконання всіх його умов; у цьому разі зобов'язання банку щодо оплати цього комплекту документів діє до моменту настання строку платежу.

5.1.2. Форми акредитива

У практиці міжнародних розрахунків розрізняють такі основні форми акредитива:

відкличний;

безвідкличний;

• непідтверджений та підтверджений;

• непокритий та покритий.

Відкличний акредитив у будь-який час може бути змінений або анульований банком-емітентом за вказівкою сторони, яка дала наказ на відкриття акредитива навіть без попереднього повідомлення бенефіціара. Відкличний акредитив не утворює ніякого правового платіжного зобов'язання банку. Тільки тоді, коли банк-емітент або його банк-кореспондент здійснив платіж за документами, відкликання акредитива залишається без юридичної сили. Отже, відкличний акредитив не надає бенефіціару достатньої гарантії. Він ніколи не підтверджується банком-кореспондентом і

може використовуватись лише у ділових відносинах між партнерами, які відомі одне одному як такі, що заслуговують на взаємну довіру.

На сучасному етапі відкличний акредитив використовується дуже рідко. Тому необхідно звертати увагу на те, щоб у дорученні на відкриття акредитива була чітко вказана його форма, бо якщо вона відсутня, то такий акредитив завжди вважається відкличним.

Безвідкличний акредитив дає бенефіціару високий ступінь гарантії того, що його поставки і послуги будуть оплачені, як тільки він виконає умови акредитива. Іншими словами, безвідкличний акредитив, якщо надані документи й додержані всі його умови, є твердим зобов'язанням платежу банку-емітента. Для змінення та анулювання умов безвідкличного акредитива обов'язково необхідна згода як бенефіціара, так і відповідальних банків. Якщо продавець бажає змінити або анулювати окремі умови акредитива, то він повинен вимагати від покупця видачі відповідного доручення банку-емітентові. Без такого доручення прийняття змін, навіть часткових, не дозволяється.

Про відкриття безвідкличного акредитива бенефіціару повідомляється через банк-кореспондент. Останньому банк-емітент, який виконує акредитив, може лише доручити авізувати акредитив бенефіціара або підтвердити його. З точки зору додаткових зобов'язань безвідкличні акредитиви поділяються на підтверджені та непідтверджені.

При безвідкличному непідтвердженому акредитиві банк-кореспондент лише авізує бенефіціару відкриття акредитива. У цьому разі він не бере ніякого власного зобов'язання щодо платежу і, таким чином, не зобов'язаний його проводити по документах, які надані бенефіціаром, за свій рахунок.