ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1963

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

15.2.2.2. Індикатори інфляції

Одним із найсуттєвіших макроекономічних показників, що використовується для оцінювання і прогнозування ситуації на валютному ринку, є інфляція. Аналіз ринку на основі її показників вимагає також усебічного підходу. Під час оцінювання ринкової ситуації за рівнем РРІ враховують ціни внутрішніх виробників: машинобудування, гірничої промисловості, сільського господарства, легкої промисловості і т.д. Здійснюється оцінювання «кошика» понад 3400 товарів з їх питомими ваговими коефіцієнтами. Дуже часто цей індекс називають індексом оптових цін, оскільки до 1978 р. він називався Wholesales Price Index (WPI — індекс оптових цін).

Зростання значного індикатора свідчить про посилення інфляції і є в короткотерміновому періоді показником послаблення валюти. Але у разі підвищення темпів інфляції центральний банк, як правило, підвищує процентні ставки, що має посилити валюту. Тому у довготерміновому періоді підвищення значення РРІ може і не призвести до послаблення валюти. Отже, під час аналізу си-

308

туащї на ринку дуже важливо чітко визначитися, з інструментами якої тривалості будуть здійснюватися операції.

Показник РРІ публікується один раз на місяць і суттєво впливає на ринок, одначе не так сильно, як СРІ. СРІ — економічний індикатор, який точніше відбиває інфляційні процеси, ніж РРІ, оскільки він є індексом споживчих цін. Як і РРІ, СРІ являє собою середньозважений індекс зміни цін на різні товари і послуги, включаючи імпорт, що входить до встановленого «кошика» з їх питомими ваговими коефіцієнтами. Зростання індикатора СРІ також свідчить про послаблення валюти, принаймні у короткотерміновому періоді. Порівняння значень і швидкості зміни РРІ і СРІ дає змогу також виявити вплив імпорту на інфляційні процеси.

За своїм характером СРІ є похідним від РРІ, оскільки роздрібні ціни формуються на базі цін виробників. Цю особливість можна використовувати для аналізу довготермінової перспективи, коли спочатку відбуваються зміни у значенні РРІ, а згодом це призводить до змін у значенні СРІ. Більше того, дуже важливим є аналіз зростання цін на окремі групи товарів, з тим щоб виявити, за рахунок чого відбувається зростання цін і як це пов'язано з загальним макроекономічним станом економіки. Так, наприклад, суттєве зростання РРІ може бути викликане підвищенням цін на нафту. У такій ситуації не правомірно робити висновок про посилення і подальший розвиток інфляційних процесів через погіршення стану економіки (принаймні для країн великої сімки (G7). Для України, як показує досвід останніх років, в умовах надзвичайної зовнішньої залежності від імпорту енергоносіїв, підвищення цін на останні може суттєво погіршити прогноз поведінки української національної валюти.

Крім того, під час аналізу РРІ і СРІ слід брати до уваги також інерційність інфляційних процесів, оскільки індекс публікується раз на місяць. Для операторів валютного ринку, з погляду оцінювання процесів, що відбуваються на ньому, дуже важливим є передбачуваність змін, а для органів, що здійснюють контроль за станом економіки, — можливість контролю за цими показниками. Так, наприклад, найбільш загрозливим виявляється не сам високий рівень інфляції, а те, що інфляція вийшла з-під контролю і є не прогнозованою.

15.2.2.3. Індикатори безробіття

До основних індикаторів, що характеризують рівень безробіття, відносять: коефіцієнт безробіття — Unemployment Rate, цей

309

індикатор являє собою відношення кількості безробітних до чисельності всього працездатного населення; кількість населення, зайнятого у несільськогосподарській сфері, — Payrolls (NFP — Non-Farm Payrolls), він оприлюднюється тільки у США, його зростання свідчить про збільшення зайнятості; кількість уперше зареєстрованих безробітних — Jobless Claims.

Під час аналізу ринкової ситуації слід враховувати, що зростання безробіття характеризує спад економіки країни і впливає на курс валюти у бік зниження. У довготерміновому плані збільшення зайнятості веде до зростання доходів населення, що стимулює підвищення темпів інфляції. Дані показники публікуються щомісячно і помітно впливають на валютний ринок.

15.2.2.4. Індикатори розвитку промисловості

До найсуттєвіших показників, величина яких характеризує сучасний стан у сфері виробництва країни, можна віднести Industrial Production (рівень промислового виробництва), Capacity Utilization (індикатор завантаженості виробничих потужностей), NAPM (National Association of the Purchasing Managers — соціологічний індикатор стану розвитку промисловості національної асоціації менеджерів з продажу), Business Inventories (виробничі і товарні запаси), Durable Goods Orders and Shipments (замовлення і поставки товарів тривалого користування), Construction Spending (витрати на будівництво).

Industrial Production — індикатор промислового виробництва, показує загальний рівень випуску продукції національних заводів, копалень, розмір комунальних послуг і т.п. Цей індикатор відображає силу економіки і, відповідно, силу валюти. Періодичність опублікування — один раз на місяць.

Capacity Utilization — індикатор завантаженості виробничих потужностей. Цей індекс розраховується як відношення загального фактичного випуску продукції до загального можливого випуску. Періодичність опублікування — один раз на місяць. Для даного показника в американській економіці існує оптимальне значення — 81,5%. Відхилення значення даного індикатора нижче 75% свідчить про недостатню завантаженість потужностей, слабкий стан економіки і є показником послаблення курсу валюти в майбутньому. Перевищення ним значення 85% свідчить про «перегрітий» стан економіки. Одначе навіть надмірне значення цього індикатора сприяє посиленню валюти і підвищенню її кур-

310

су, оскільки «перегрітий» стан викликає очікування підвищення облікових ставок центральним банком.

Кожний макроекономічний показник має свій оптимальний рівень. Якщо цей показник досягає свого критичного значення, це є підставою для певного занепокоєння учасників ринку й органів, які здійснюють керівництво економікою. Так. дуже низький рівень безробіття, відсутність інфляції, повне завантаження виробничих потужностей загрожують економіці такими ж негативними наслідками, як і високий рівень безробіття, гіперінфляція та недозавантаженість виробничих потужностей. Коли якийсь показник доходить до своїх критичних значень, це означає, що економіка втрачає простір для маневру. Ці процеси нагадують механізм, що працює на межі своїх можливостей. Зрозуміло, що тривалим такий процес бути не може.

Одначе існують певні національні особливості різних економік. Яскравим прикладом такої ситуації є економіка Японії. У цій унікальній країні облікова ставка центрального банку перебуває на рівні 0,5%, а інфляція інколи (останнім часом все частіше) має від'ємне значення. При цьому економіка продовжує розвиватись. Рівень зростання валового внутрішнього продукту Японії у другому кварталі 1999 р. становив 7,9%, що було найкращим показником серед країн великої сімки.

Особливістю мінливості і непостійності ринку є також те, що у разі дуже високих темпів розвитку вона може швидко перейти у «перегрітий» стан, за яким настає спад. Темпи падіння можуть бути настільки ж істотними, як і темпи попереднього піднесення. Тому головне завдання державного регулювання полягає не тільки у сприянні розвитку економіки, а й у коригуванні швидкості піднесення.

NAPM— є результатом опитування 250 провідних менеджерів з продажу, які оцінюють зміни у нових замовленнях, виробництві, зайнятості, промислових запасах, швидкості продажу роздрібними торговцями. Значення даного індексу нижче, ніж 45—50% оцінюється як погіршення економіки. Станом на липень 1999 р. рівень цього індексу становив 57%. У формуванні значень даного індикатора дуже важливу роль відіграє також психологічний аспект оцінки менеджерами ситуації в економіці. Періодичність визначення місячна.

Durable Goods Orders and Shipments (замовлення і поставки товарів тривалого користування) — являє собою оцінку попиту на товари з тривалістю використання більше трьох років. Товари поділяються на чотири категорії: металопродукти первинної пе-

311

Business Inventories (виробничі і товарні запаси) — цей індикатор є індексом рівня продукції для подальшого продажу і перероблення. З одного боку, даний індикатор є важливим для правильного оцінювання стану ринку, з іншого — він має досить обмежене значення для безпосередніх операторів валютного ринку.

Construction Spending (витрати на будівництво) — даний індикатор має суттєве значення для оцінювання рівня валового внутрішнього продукту США. Так склалось історично, що витрати на будівництво були завжди тим двигуном, який «витягував» економіку США в періоди рецесій і після Другої світової війни. Цей індикатор є циклічним і дуже чутливим до рівня процентних ставок. Одначе низькі процентні ставки не можуть викликати високий попит на будівництво. Пов'язаним індикатором є Housing Starts (розпочате будівництво), що вимірюється в одиницях об'єктів розпочатого будівництва. Наприклад, рівень 1,5—2,0 млн одиниць початкового будівництва свідчить про стабільний стан економіки Сполучених Штатів. 1,0 млн одиниць свідчить про наближення до стану рецесії. Слід зауважити, що зазначена вище група індикаторів є суттєвою, але не визначальною для операторів ринку. Для української економіки індикатори витрат та динаміки будівництва поки що не знайшли широкого застосування.

15.2.2.5. Індикатори добробуту населення

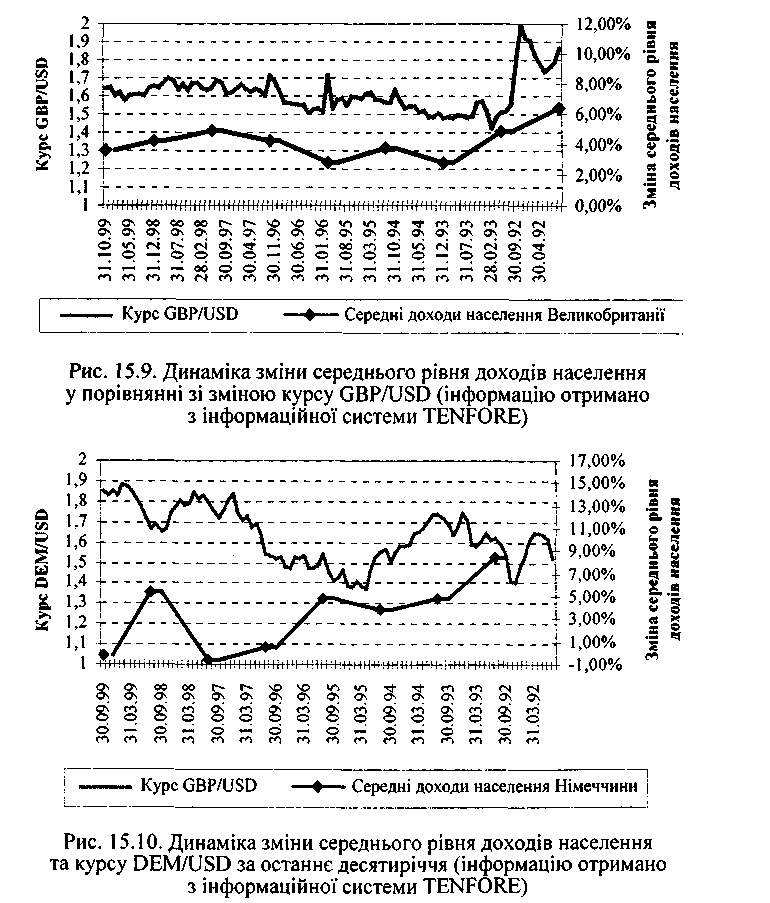

До індикаторів, що відбивають стан економіки через соціальну ланку, можна віднести Personal Income — особисті доходи та Personal Spending — особисті витрати (рис. 15.9).

Ці індикатори добре корелюють зі станом фінансового ринку певної країни. Але зазначена кореляція, як правило, зберігається для країн, які не переживали загальнонаціональних катаклізмів і перебудов. На рис. 15.5 досить чітко відстежується збігання фаз