ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 1991

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

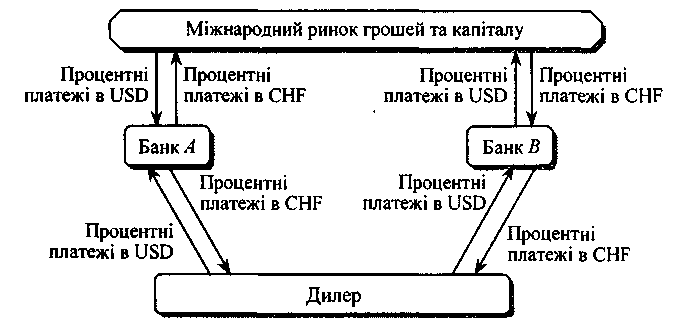

дилера. Залежно від умов свопу валютний ризик може брати на себе дилер або ж одна зі сторін.

Рис. 12.4. Валютно-процентний своп (без обміну сумами основного боргу)

Механізм здійснення валютного свопу на базі швейцарських франків та доларів США відображено на рис. 12.4.

Валютні свопи ринку капіталів передували появі процентних свопів, але сьогодні вони менш поширені.

Основними користувачами процентних свопів є Світовий банк, МВФ, великі банки та транснаціональні корпорації.

Запитання для самоконтролю

Дати класифікацію валютних свопів та навести їх приклади.

Розрахувати курси свопу типу «sell/buy 2 тіо DEM I month» для маркет-мейкера, якщо курс спот USD/DEM 2,0046/51 та процентні ставки на один місяць USD = 6,15/6,18 і DEM = 2,18/2,24.

а) 2,0051 та 2,0046; 6)2,0051 та 1,9984;

в) 2,0046 та 1,9981;

г) 1,9984 та 1,9981.

3. Здійснити котирування операції своп на суму 200 млн японсь ких єн, якщо на строк 25 днів процентні ставки за USD та JPY до рівнюють 6,05/6,11 і 0,12/0,15 відповідно, та курс спот USD/JPY = 106,25/30.

а) 106,25 та 105,81; б)-44,01/-43,37;

в) 43/44;

г) 106,30 та 105,86.

4. Здійснити котирування операції своп на строк 45 днів, якщо курс спот USD/UAH дорівнює 5,4255/75 та процентні ставки на цей строк за USD = 10/15 та UAH = 25/35.

а) 5,4255/4941;

б) 5,4275 та 5,4940;

в) 1675/665;

г) 665/1675.

5. Розрахувати курси свопу torn/next типу sell/buy, якщо курс спот USD/DEM = 1,8425/28 та своп-пункти на даний період дорівнюють 2,84/2,35.

а) 1,8428 та 1,842516;

б) 1,843084 та 1,8428;

в) 1,8428 та 1,8425.

Яка зі сторін процентного свопу виграє при зростанні процент них ставок?

Які процентні ставки можуть лежати в основі свопу зі змінною базою нарахування ставки?

Причини здійснення процентних свопів.

246

247

9. Учасники ринку мають такий доступ до ресурсів: Компанія Ринок фіксованих ставок Ринок плаваючих ставок

X 6,5% 6m LIBOR + 75 Ьр

8,0%

6mLIBOR+135bp

Визначити ставки bid та offer, які котируватиме компаніям дилер при здійсненні процентного свопу (маржа дилеру — 20 Ьр).

Який із процентних свопів передбачає залучення банками коштів в одній і тій самій валюті, а який — у різних?

З яким ризиком можуть бути пов'язані валютні свопи ринку ка піталів.

Які причини спонукають учасників ринку здійснювати процентно- валютні свопи?

РОЗДІЛ 13. ФІНАНСОВІ Ф'ЮЧЕРСИ

Після вивчення цього розділу ви зможете:

краще розуміти роль біржі та клірингової устано ви в організації ринку фінансових ф'ючерсів;

оцінювати вартість фінансових ф'ючерсів та при бутки/збитки за відкритими позиціями;

застосовувати валютні ф'ючерсні контракти для хеджування валютних ризиків зовнішньоекономічної дія льності та процентних ризиків валютних позичок.

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

Контракт на поставку певного активу на узгоджену дату в майбутньому називають ф'ючерсним контрактом, якщо він враховує певні вимоги:

усі умови контракту стандартизовані (встановлені біржею);

сторони контракту вносять грошовий депозит і підтриму ють необхідний розмір депозиту до дати виконання контракту, чим гарантується його виконання;

виконання контракту здійснюється через розрахунково- клірингову палату біржі або розрахунково-кліринговий банк.

Днем виконання ф'ючерсного контракту називають день, у який сторони повинні виконати умови контракту.

Актив, який поставлено в день виконання відповідно до ф'ючерсного контракту, називають базовим активом. Це може бути матеріальний актив: нафта, газ, електроенергія, золото, срібло, платина, зерно, олія тощо. У цьому випадку мають справу з товарними ф'ючерсами. Але якщо згідно з контрактом здійснюється поставка фінансового активу, то такий ф'ючерсний контракт називають фінансовим ф 'ючерсом. Прикладом фінансового ф'ючерса є валютний ф 'ючерс, тобто контракт, згідно з яким у день виконання поставляється певна кількість іноземної валюти.

Потрібно розрізняти сторони ф'ючерсного контракту. Сторона, яка зобов'язана виконати поставки базового активу, називається продавцем ф'ючерсного контракту. Сторона, яка зобов'язана перерахувати грошові кошти проти поставки активу, називається покупцем. Вважають, що покупець ф'ючерсних контрактів займає довгу позицію, а продавець — коротку.

249

Довга або коротка позиції можуть бути закриті за допомогою рівнозначної за обсягом і протилежної угоди з тим же базовим активом, тобто так званою офсетною угодою. Офсетна угода ліквідує попередню позицію, тобто зобов'язання відносно купівлі/продажу активу в день виконання. Але в цьому разі виникають курсові прибутки/збитки, які визначаються на основі цін відкриття і закриття позиції та її обсягу.

Контракти, які закінчуються поставками базового активу, називають ф'ючерсами з поставками. Фінансові ф'ючерси можуть не передбачати поставки фінансового активу, а тільки взаємороз-рахунки сторін у день виконання контракту. У цьому разі в день виконання клірингова установа закриває всі існуючі позиції офсетними угодами за ціною, Ідо дорівнює поточній ринковій ціні активу. Взаєморозрахунки сторін виникають у зв'язку з курсовими прибутками/збитками відносно цін відкриття позицій і поточної ринкової ціни активу в день виконання, а також обсягів позицій. Такі контракти називають розрахунковими ф'ючерсами.

Усі умови певного ф'ючерсного контракту (вид та обсяг активу, день поставки та ін.) встановлюються біржею. Покупці і продавці контрактів погоджують тільки один параметр контракту — його ціну. Узгодження ціни здійснюється відповідно до правил торгівлі, які суттєво різняться на різних біржах. Структуру ринку ф'ючерсів з погляду мотивів діяльності утворюють два типи осіб — хеджери і спекулянти. Хеджери купують і продають ф'ючерси з метою страхування позицій на ринку базового активу, бо в процесі основного бізнесу вони виробляють або використовують базовий актив. Спекулянти купують і продають ф'ючерси тільки з метою отримання прибутку за рахунок різниці цін купівлі і продажу. Вони не використовують і не виробляють базового активу.

Приклад специфікації ф'ючерсних контрактів. Сьогодні найбільшим ринком валютних ф'ючерсів у світі є Чиказька товарна біржа (Chicago Mercantile Exchange, або скорочено СМЕ), тому розглянемо специфікацію валютного контракту саме цієї біржі. Нижче наведено (без перекладу) специфікацію контракту на німецьку марку з нашими коментарями.

Крім долара США та німецької марки, найпоширенішими валютами угод на ринках ф'ючерсів є британський фунт, швейцарський та французький франки, канадський долар, японська єна та євро.

Подібний вигляд мають також специфікації контрактів на інші фінансові інструменти, тому немає потреби їх наводити. У період існування ринку валютних ф'ючерсів на Українській міжбанків-

250

І

ській валютній біржі (УМВБ) аналогічні специфікації були розроблені для контрактів на долар США та німецьку марку.

Таблиця 13.1

СПЕЦИФІКАЦІЯ Ф'ЮЧЕРСНОГО КОНТРАКТУ НА НІМЕЦЬКУ МАРКУ

|

Специфікація |

Коментарі |

|

Deutsche Mark |

Назва контракту |

|

125.000 Deutsche Mark |

Кількість базового активу, що є предметом контракту |

|

RTH: 7:20 A.M. — 2:00 P.M. Jan, Mar, Apr, Jun, Jul, Sep, Oct, Dec & Spot Month |

Часи проведення голосових торгів у піті та місяці виконання контрактів |

|

Globex 2:30 P.M. — 7:05 A.M 5:30 P.M. — 7:05 A.M. Sun + Hoi. First Four March Quarterly Months |

Часи проведення торгів у електронній системі та місяці виконання контрактів |

|

0.0001 (lpt)($12.50/pt) ($12.50) |

Мінімальний крок котирування контракту та мінімальна зміна ціни |

|

Certain transactions: 0.00005 (l/2pt=$6.25) |

Вартість послуг біржі, тобто відкриття однієї позиції коштує 6,25 дол. |

|

No limit between 7:20 A.M. — 7:35 A.M. Expanding Limits: See Rule 3004 |

У перші 15 хвилин біржові правила не встановлюють обмежень на коливання цін голосових торгів |

|

Globex: 400 points |

Установлюються постійні обмеження на коливання цін в електронній системі протягом однієї сесії |

|

Last Trading Day 12:00 Noon of the third Wednesday |

Опівдні третьої середи місяця, на який було відкрито контракт, торги припиняються, наступний день — день виконання умов контракту |

Мета специфікації полягає в стандартизації відповідного біржового товару.

Статистична інформація ринку ф'ючерсів. Для тих, хто хоче стежити за узагальненою інформацією ринку ф'ючерсів (ті, що беруть участь у торгах, мають докладнішу інформацію про ціни й обсяги угод, укладених протягом сесії), фінансова преса подає Дані у вигляді стандартної таблиці, яку наведено нижче.

251

Таблиия 13.2

ТИПОВА ФОРМА ПОДАННЯ ІНФОРМАЦІЇ ПРО РЕЗУЛЬТАТИ ТОРГІВ НА Ф'ЮЧЕРСНОМУ РИНКУ

|

Назва контракту та дата і місце проведення торгів |

||||||||

|

|

Life time |

|

||||||

|

Month |

Open |

High |

Low |

Settle |

Change |

High |

Low |

Open interest |

|

Dec |

|

|

|

|

|

|

|

|

|

Jan 2001 |

|

|

|

|

|

|

|

|

|

March |

|

|

|

|

|

|

|

|

|

May |

|

|

|

|

|

|

|

|

|

Julay |

|

|

|

|

|

|

|

|