ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 2036

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

4.3. Платіж на відкритий рахунок

Значне місце в міжнародних розрахунках посідає форма, за якої платежі здійснюються через так званий відкритий рахунок. Використання цієї форми передбачає ведення партнерами один для одного відкритих рахунків, на яких обліковуються суми поточної заборгованості. Після відвантаження товару і відправлення документів на адресу імпортера експортер заносить суму вартості вантажу на дебет відкритого на покупця рахунку. Імпортер здійснює такий самий запис у кредит рахунку експортера. Після оплати товару експортер і імпортер роблять компенсуючі проведення. Таким чином, ця форма розрахунків передбачає ведення контрагентами великого обсягу роботи з обліку продажу.

Другою особливістю цієї форми розрахунків є те, що товаро-розпорядчі документи надходять до імпортера прямо, минаючи банк, у зв'язку з чим весь контроль за своєчасністю платежів покладається на плечі учасників угоди, передусім експортера. Ще одна особливість цієї форми розрахунків полягає в тому, що рух товарів випереджає рух валютних коштів.

Порядок погашення заборгованості за відкритим рахунком залежить від угоди між контрагентами. При регулярних поставках сторони можуть домовитись, що розрахунки між ними здійснюватимуться не за кожною окремою партією товару, а у відповідні терміни — зазвичай в кінці місяця або кварталу. Якщо поставки товарів взаємні, то можливий залік вимог на безвалютній основі. Платіж на відкритий рахунок — найризикованіша для експортера форма розрахунків, оскільки у нього немає ніяких гарантій, що покупець врегулює свою заборгованість в обумовлений строк. Після того, як всі права на товар перейшли до покупця разом з товаророзпорядчими документами, постачальнику залишається тільки покладатися на платоспроможність і розрахункову дисципліну покупця. Таким чином, ризик несплати імпортером товару при однобічному використанні відкритого рахунку аналогічний

69

ризику непостачання товару або недопостачання товару експортером при авансових платежах. Розрахунки за допомогою відкритого рахунку доцільно використовувати, як правило, у разі, якщо:

між покупцем і продавцем існують надійні, стійкі і довго строкові ділові стосунки;

торгівля між країнами відносно вільна від державних обме жень і міжнародного регламентування.

Невелике зниження ризику несплати для постачальника при використанні відкритого рахунку можливе, якщо контрагенти поперемінно виступають у ролі продавця і покупця, і невиконання зобов'язань одним із них може викликати аналогічні дії другого. У зв'язку із цим така форма розрахунків використовується дуже рідко при односторонніх поставках і частіше — при двосторонніх.

До недоліків розрахунків за формою відкритого рахунку також належить уповільнення обігу капіталу експортера, що іноді викликає в нього необхідність удаватися до банківського кредиту, а також до значних обсягів роботи з обліку продажу.

Розрахунки за відкритим рахунком найбільш вигідні для покупця, оскільки він здійснює оплату лише при отриманні/інспекції товару, тобто відсутній ризик непоставки товару (який не доставлено, або поставки товару неналежної якості), що існує при авансових розрахунках. Ця форма розрахунків є найдешевшою і характеризується відносною простотою виконання. Цим пояснюється її велика популярність при розрахунках між країнами ЄС. Навіть постачальники визнали зручність торгівлі на умовах відкритого рахунку, особливо при тривалих ділових відносинах 5 поставках товару дрібними партіями.

Практика свідчить, що для досягнення більшої надійності платежу за відкритим рахунком експортери наполягають на виставленні на свою користь платіжних гарантій першокласних банків. Виставлення банківських гарантій при використанні таких форм розрахунків, як відкритий рахунок, авансовий платіж, інкасо — звичайна світова практика, і вимога про їх надання під час переговорів, як правило, приймається протилежною стороною без протидії.

Платежі у формі відкритого рахунку займають значне місце в торгівлі багатьох країн світу, особливо Західної Європи — до 60% усіх платежів. Це пояснюється тим, що в 60-х роках на світовому ринку з'явився надлишок товарів, що привело до висновку: покупець завжди правий. Продавець повинен впроваджувати все більш пільгові умови продажу, серед яких чільне місце посі-

дає платіж у формі відкритого рахунку. Більше того, у банківській і торговельній практиці низки країн, зокрема Великобританії, розрахунки в такій формі асоціюються з продажем у кредит, іншими словами, під ними розуміють розстрочку платежу. При цьому постачальники мають достатньо легкий доступ до інформації про кредитоспроможність і платіжну дисципліну потенційних дебіторів. Подібна інформація може бути отримана від спеціальних установ або факторингових фірм.

У країнах СНД, зокрема в Україні, форма відкритого рахунку недостатньо поширена, а для багатьох постачальників просто неможлива. Це пояснюється низькою платіжною дисципліною, інфляцією, відсутністю доступу до інформаційної бази даних про статус і фінансовий стан фірм, а також відсутністю законодавчої бази для проведення розрахунків у цій формі, легітимне контролюючій і регулюючій відповідальності платника за невиконання взятих платіжних зобов'язань.

Українська практика позначається на діях внутрішніх постачальників при укладенні зовнішньоторговельних контрактів, коли авансовий платіж часто використовується як єдина і вигідна форма розрахунків. Якщо іноземний покупець виставляє зустрічні пропозиції щодо використання інших, взаємовигідних форм розрахунків, постачальник, часто через відсутність подібної практики, виявляється неспроможним вести переговори на неналежному рівні. З розширенням практики зовнішньоторговельної діяльності підприємств і поглибленням теоретичних знань керівників фірм у цій сфері з'явиться досвід у виборі найоптимальніших форм і умов платежу відповідно до світової практики.

4.4. Банківський переказ

Форми міжнародних розрахунків різняться за розміром участі комерційних банків у їх проведенні: мінімальна участь банків спостерігається при банківському переказі (виконання платіжного доручення клієнта), більш значна — при інкасо (контроль за наданням, переказом товаророзпорядчих документів і видача їх платнику відповідно до інструкцій довірителя) і максимальна — при акредитиві (надання бенефіціару платіжного зобов'язання, яке реалізується при виконанні останнім основних умов, що утримуються в акредитиві). Відповідно зростає забезпечення платежу для експортера: мінімально при банківському переказі за фактично поставлений товар, максимально — при акредитиві, який за

70

71

своєю сутністю є грошовою гарантією оплати відвантаженого товару банком, що відкрив акредитив.

Як і інші форми міжнародних розрахунків, банківські перекази здійснюються у безготівковій формі, тобто через посередництво платіжного доручення, яке адресує один банк іншому. При цьому комерційні та товаророзпорядчі документи (рахунки, транспортні та інші документи) направляються від експортера імпортеру безпосередньо, минаючи банки. Комерційний банк виконує тільки платіжне доручення іноземних банків або оплачує відповідно до умов кореспондентських відносин виставлені на нього банківські чеки за грошовими зобов'язаннями іноземних імпортерів, а також виставляє платіжні доручення і банківські чеки на іноземні банки за грошовими зобов'язаннями українських імпортерів.

Банківський переказ являє собою просте доручення комерційного банку своєму банку-кореспонденту сплатити відповідну суму грошей на прохання і за рахунок переказника іноземному отримувачу (бенефіціару) із зазначенням способу відшкодування банку-платнику сплаченої ним суми.

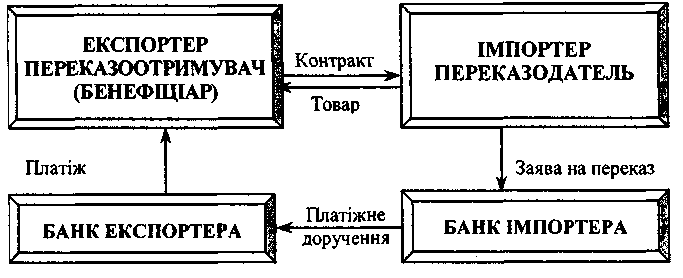

Рис. 4.2. Банківський переказ

У розділі «Умови платежу» зовнішньоторговельного контракту має бути вказано, що розрахунки за поставлений товар робитимуться у формі банківського переказу. При цьому дається докладний перелік документів, які направляються від експортера імпортеру (за видом і кількістю). Крім того, мають бути вказані банківські реквізити отримувача переказу (номер рахунку, назва банку експортера, адреса), а також в які терміни здійснюватиметься платіж.

72

Банки починають брати участь у цій формі розрахунків при поданні в банк імпортера відповідної заяви на оплату контракту (додаток 1). Банки не несуть ніякої відповідальності за платіж (поставка товару, передання документів, а також сам платіж не входять у функції банку до моменту подання платіжного доручення). Таким чином, банки несуть мінімальну відповідальність при банківському переказі і, отже, стягують мінімальну комісійну винагороду. При банківському переказі комісію, як правило, бере банк імпортера з переказодавця, відповідно до тарифів комісійного винагородження комерційного банку за роботу з клієнтами (розмір її визначається самим банком і є або фіксованим, або виражається у відсотках). Банк імпортера, прийнявши заяву на переказ від клієнта-імпортера, надсилає від свого імені платіжне доручення у відповідний банк експортера тим способом, який вказується в заяві клієнта: поштою, телексом, через систему СВІФТ (SWIFT). Зараз у міжнародній банківській практиці використовується відправлення платіжних доручень або телексом, або каналами системи СВІФТ.

Після отримання платіжного доручення банк експортера перевіряє його правильність і зараховує отриману суму на рахунок експортера. Це схема банківського переказу за фактично поставлений товар. Вона вигідніша імпортеру, оскільки останній отримує товар і документи, як правило, до моменту оплати.

У міжнародній банківській практиці використовують і інший вид банківського переказу — в оплату авансу за контрактом. Інколи у розділі «Умови платежу» контракту міститься положення про переказ деякого відсотка вартості контракту авансом, тобто до початку відвантаження товару експортером. Переказ авансу, як правило, здійснюється у розмірі 10—30% вартості контракту, а оплата частини, що залишилася, здійснюється за фактично поставлений товар. Переказування авансу до початку відвантаження невигідне імпортеру, оскільки утворює для імпортера ризик втрати грошей у разі непоставки товару експортером. У міжнародній банківській практиці існує кілька способів захисту імпортера від ризику неповернення/втрати авансу у разі непоставки товару експортером:

• банківська гарантія на повернення авансу;

* документарний або умовний переказ.

Якщо в «Умовах платежу» контракту міститься положення про переказ авансу під гарантію першокласного комерційного банку на повернення авансу, то до переказу авансу фірма-експортер (принципал по гарантії) звертається в один із банків своєї країни