ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 2021

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

Кредитування зовнішньої торгівлі — важливий елемент економічного розвитку країни, оскільки кредит, поряд з якістю товару та його ціною, — важливий засіб конкурентної боротьби на світовому ринку. Кредит полегшує можливість збуту товару для експортера та придбання для імпортера.

Кредиторами зовнішньоторговельних угод можуть бути банки, держава, експортери, імпортери, кредитно-фінансові організації (рис. 6.1). Однак здебільшого кредитування зовнішньої торгівлі здійснюється банками. Це може бути пряме або опосередковане кредитування.

Фірмові кредити. Фірмовим кредитом називається кредит, який надається підприємством (фірмою) однієї країни підприємству (фірмі) іншої країни. Є три різновиди фірмового кредиту (рис. 6.2).

Банківські кредити. Банківські кредити надаються банками чи іншими кредитними установами. Для мінімізації ризиків та мобілізації коштів банки надають кредити на основі створення консорціумів. Банківський зовнішньоторговельний кредит поділяють на два види: фінансовий та експортний.

![]()

ВЕКСЕЛЬНИЙ КРЕДИТ

Після укладення угоди експортер виставляє тратту на імпортера, який акцептує її у вказаний строк, проти товарних документів

КРЕДИТ ЗА ВІДКРИТИМ РАХУНКОМ

Даний вид кредиту використовується при регулярних поставках товарів з періодичним погашенням заборгованості. Згідно з угодою експортер записує на рахунок імпортера як борг вартість проданих та відвантажених товарів, а імпортер зобов'язується погасити кредит у встановлений строк

КУПІВЕЛЬНИЙ АВАНС

Купівельні аванси є формою кредитування експорту й одночасно засобом забезпечення зобов'язань імпортера, оскільки імпортер повинен прийняти замовлений товар. Імпортери видають аванс експортерам у розмірі 10—30% від вартості поставки

Рис. 6.2. Види фірмових кредитів

Фінансовий кредит забезпечує можливість здійснювати торгівлю на будь-якому ринку, і це дає широкі можливості для вибору торговельних партнерів. Цей вид кредиту не завжди може бути пов'язаний з поставками товару. Центральні банки часто його використовують для валютних інтервенцій та погашення зовнішньої заборгованості.

Сутність експортного кредиту полягає у тому, що він може використовуватися лише для закупівлі товару в країні кредитора. Такий кредит надається банком експортера банку імпор-

120

121

Брокерські кредити — проміжна форма між фірмовими кредитами та банківськими. Брокери позичають кошти у банків, виступаючи при цьому у ролі посередників. У деяких випадках брокери надають гарантії за кредитами експортерам та імпортерам.

Урядові кредити надаються урядом однієї країни уряду іншої країни за рахунок державного бюджету. Вони переважно мають довгостроковий характер (10—15 років). Такі кредити, як правило, надаються у двосторонньому порядку.

Кредити міжнародних організацій, серед яких провідне місце займають МВФ, МБРР, сприяють збалансованому зростанню міжнародної торгівлі та подоланню валютних труднощів країн-учасниць, пов'язаних з дефіцитом їх платіжного балансу. МВФ та МБРР надають не лише стабілізаційні кредити, а й структурні (на здійснення програм, спрямованих на структурні реформи в економіці країни).

Змішані кредити — це спільне кредитування великих проектів кількома кредитними установами — як міжнародними, так і національними. Участь у таких проектах можуть брати державні та приватні установи.

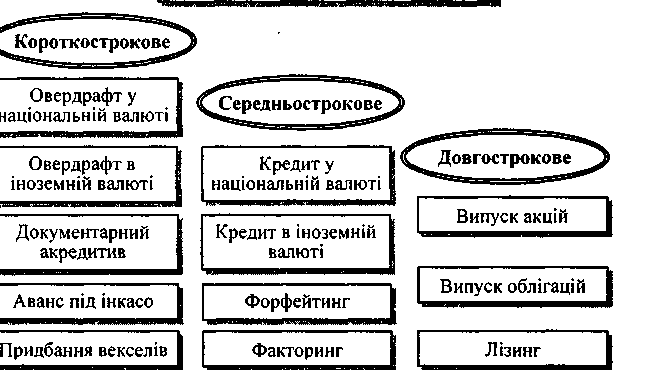

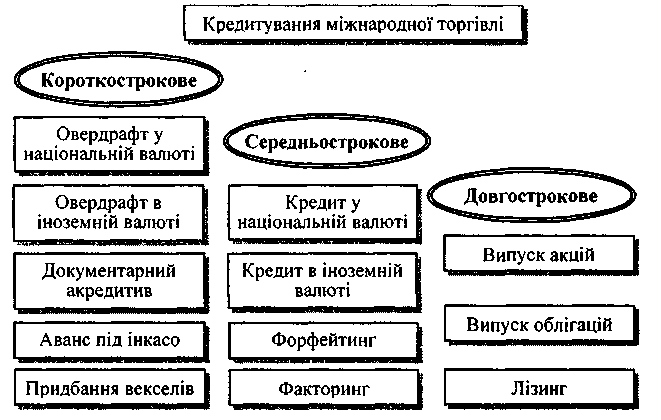

Кредитування експортно-імпортних операцій зумовлене особливостями виробництва, реалізації товарів та необхідністю одночасних великих капіталовкладень. Залежно від конкретних умов торговельної угоди використовують і різні методи кредитування експортно-імпортних операцій (рис. 6.3).

Підприємство, яке бере участь у зовнішній торгівлі, при визначенні умов зовнішньоторговельної угоди має використовувати організаційні форми кредитування експортно-імпортних операцій, і насамперед під час визначення умов розрахунків. У зовнішньоторговельному контракті умови розрахунків повинні передбачати, на якій стадії руху товарів буде здійснюватися його оплата і в який спосіб. Можливе проведення платежу одноразово чи частинами, з негайною оплатою або у кредит.

За терміном користування кредити поділяються на короткострокові — від трьох місяців до одного року; середньостро-кові — від одного до п'яти років та довгострокові — понад п'ять років1.

' У деяких країнах термін середньострокових кредитів становить від одного до семи років, а термін довгострокових - понад 7 років.

Ще однією класифікаційною ознакою кредитів може бути стадія виробництва (обороту) товару, котрий кредитуватиметься:

а виготовлення товару для експорту;

а складування товару у країні експортера;

а транспортування товару;

а зберігання на складі в країні імпортера;

а реалізація товару;

а використання товару у процесі виробництва та його амортизації.

Рис. 6.3. Способи кредитування міжнародної торгівлі

Кредитування зовнішньоторговельних угод, як уже зазначалося, є одним із головних чинників конкуренції. Можливість кредитування дуже часто стає вирішальним чинником при наданні замовлення. Інтереси експортера та імпортера протилежні. Якщо імпортер намагається отримати якомога більшу відстрочку платежу та гарантію поставки товару, то експортер бажає якнайшвидшої оплати. У зв'язку з цим необхідною складовою контракту є домовленість про взаємовигідні умови платежу. Визначення умов платежу є важливим з погляду потреби у кредитуванні зовнішньоторговельної угоди, а відображення інтересів у контракті експортера чи імпортера залежить від міцності їхніх позицій на ринку.

122

123

До платіжних умов, які є визначальними при кредитуванні імпорту, відносять:

авансовий платіж;

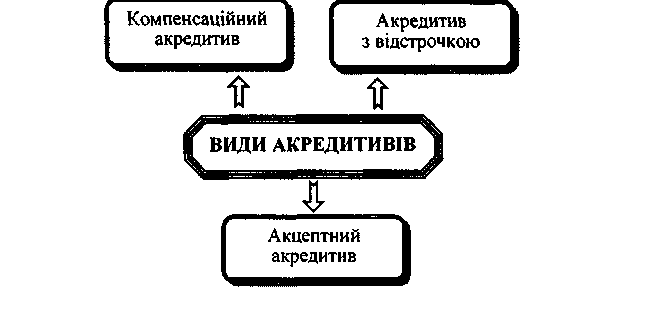

платіж на основі акредитива (з оплатою при пред'явленні);

інкасо (документи проти платежу);

платіж після отримання товару (при посередництві з від строчкою платежу).

Кредитування експорту є необхідним, якщо використані такі умови платежу:

платіж на основі акредитива (акредитив з відстрочкою); « інкасо (документи проти акцепту);

відстрочка платежу.

Таким чином, визначені у контракті умови платежу тісно взаємозв'язані з методами кредитування, оскільки саме з їх урахуванням і визначаються необхідність та можливість кредитування.

6.2. Кредитування імпорту

6.2.7. Кредитування на основі векселя

У сфері міжнародної торгівлі досить поширеним інструментом розрахунків та кредитування є вексель. Його використання забезпечує оформлення кредитних відносин між учасниками зовнішньоторговельних угод (експортером та імпортером) та банками.

Питання вексельних розрахунків з нерезидентами є важливим і для українських експортерів та імпортерів. Проте, зважаючи на очевидні суперечності законодавства та неврегульованість окремих питань цієї проблеми, розрахунки з використанням векселів перебувають у площині теорії, а не практики. Іншою причиною невикористання векселів у міжнародних розрахунках є низька ліквідність векселів більшості підприємств та відсутність розвинутого ринку цінних паперів, зокрема векселів.

Обмеженість щодо надання експортером та імпортером комерційного кредиту, пов'язану передусім з недостатнім рівнем довіри один до одного, стала причиною появи акцептних кредитів. Сутність даної операції полягає в тому, що експортер виставляє тратту для акцепту не на імпортера, а на банк імпортера. Формально цей кредит надає експортер, але різниця між звичайним комерційним кредитом і акцептним полягає в тому, що акцептантом є банк, і це суттєво змінює взаємовідносини між сторонами (рис. 6.4).

124

![]()

Експортер висуває вимогу щодо здійснення платежу через акцепт тратти банком

Імпортер звертається в банк з проханням про надання акцептного кредиту

Банк на прохання імпортера зобов'язується акцептувати тратту, яку на нього виставить експортер

Між експортером та імпортером укладається угода, за якою платіж буде здійснюватися через акцепт тратти експортера певним банком

Експортер виписує тратту на банк імпортера і разом з товарними документами передає у свій банк для пересилання у банк імпортера

Банк імпортера передає для свого клієнта товарні документи й акцептує тратту, яку відсилає у банк експортера

Імпортер (за певний час до оплати тратти) вносить у банк відповідну суму, за рахунок якої банк і сплачує акцепто- вану ним тратту

Рис. 6.4. Порядок здійснення акцептної операції

У міжнародному обороті банківський акцепт є інструментом міжнародного обігу та міжнародного засобу платежу. Поряд з цим практика більшості країн строго регламентує вексельний обіг. В основному регламентація спрямована на розширення експорту товарів даної країни.

При акцептному кредиті для експортера втрачає значення ризик неплатежу, оскільки експортер має акцепт великого банку. У цьому разі ризик неплатежу (ризик непогашення кредиту) бере на себе банк, тому він наражається і на валютний ризик, і на ризик країни. Залежно від сумарного розміру ризиків установлюється розмір комісії за акцепт. Комісія сплачується відразу і не повертається, навіть якщо імпортер не скористався кредитом.

При цій операції банк імпортера не використовує своїх ресурсів для кредитування (банк оплачує тратту лише у разі неспроможності імпортера здійснити оплату зі свого боку). Акцентуючи тратту, банк лише гарантує для експортера оплату товару.

125

У міжнародній практиці часто використовується акцептно-рамбурсний кредит. Його виникнення пов'язане з вимогами експортерів отримати тратту, акцептовану великим першокласним банком. Механізм акцептно-рамбурсної операції такий же, як і акцептної. Основна відмінність полягає в тому, що банк імпортера не сам акцептує вексель, а забезпечує для імпортера одержання акцепту великого міжнародного банку. За певний обумовлений час до терміну акцепту тратти першокласним банком банк імпортера надсилає йому своє рамбурсне зобов'язання (зобов'язання банку переказати кошти для оплати акцептованих тратт). Часто акцептно-рамбурсний кредит пов'язаний з відкриттям акредитива.