ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 2006

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Поняття і види міжнародних розрахунків. Способи платежів

1.2. Роль національних і колективних валют та золота в міжнародних розрахунках

1.3. Валютнр-фінансові та платіжні умови зовнішньоекономічних угод

1.3.1. Валюта ціни та валюта платежу

1.4. Ризики у зовнішньоекономічній діяльності, способи їх усунення

2.1. Міжбанківські кореспондентські відносини та система міжбанківських комунікацій. Система свіфт

2.2. Відкриття та ведення валютних рахунків

2.3. Купівля банками іноземної валюти для міжнародних розрахунків

3.1. Характеристика зовнішньоторговельного контракту

3.3. Види документів при міжнародних поставках

4.1. Особливості використання в міжнародній сфері основних форм розрахунків

4.3. Платіж на відкритий рахунок

4.5. Розрахунки з використанням чеків, пластикових карток, векселів

5.7.3. Види і конструкції акредитива

5.1.7. Уніфіковані правила для акредитива

5.2.2. Фази документарного інкасо

5.2.4. Виписка інкасового доручення і подання документів

5.2.5. Уніфіковані правила для інкасо (упі)

6.1. Роль кредиту в забезпеченні зовнішньої торгівлі, його види та зв'язок з умовами платежу

6.2.7. Кредитування на основі векселя

6.2.2. Кредитування на основі документарного акредитива

6.2.3. Пряме банківське кредитування імпортера

6.3.1. Короткострокове кредитування експортера

6.3.2. Експортний факторинг та форфейтинг

Забезпечення виконання зобов'язань у міжнародних розрахунках

7.1. Загальні принципи і правові основи банківської гарантії

7.3. Видача банківських гарантій

7.4. Використання банківської гарантії

7.5. Типи та основні види банківських гарантій

7.5.1. Типи банківських гарантій

7.5.2. Види банківських гарантій

8.1. Сутність, структура та регулювання валютного ринку України

8.2. Види валютних операцій банків, їх ризикованість

8.3. Інформаційне забезпечення операцій на валютних ринках

9.1. Сутність міжбанківського ринку депозитних операцій в іноземній валюті

9.2. Валютування депозитних угод

9.3. Процентні ставки на ринку міжбанківських депозитів у іноземній валюті

9.4. Котирування процентних ставок. Сторони котирування

9.7. Зв'язок між процентними ставками та валютними курсами

10.1. Сутність, види та цілі конверсійних операцій

10.2. Валютні операції на умовах спот

10.3. Котирування валют. Курси покупця і продавця

10.4. Крос-курси та їх розрахунок

11.1.1. Сутність та цілі форвардних контрактів

11.1.3. Валютування форвардних контрактів

11.1.4. Контракти на ламану дату

11.1.5. Форвардні контракти з правом вибору дати

11.1.7. Закриття та продовження форвардного контракту

11.1.8. Витрати за форвардною угодою

11.2.2. Угоди за форвардними ставками

12.1. Свопи ринку конверсійних операцій

12.1.1. Поняття валютних свопів та їх класифікація

12.1.2. Практика укладення угод своп

12,1.3. Свопи з датами валютування до споту (своп torn/next)

12.1.4. Свопи з датами валютування форвард/форвард

12.1.5. Використання угод своп

12.2.1. Поняття процентних свопів, їх види та характеристика

Процентний своп зі змінною базою нарахування процентної ставки

12.2.2. Валютні свопи ринку капіталів

13.1. Поняття фінансових ф'ючерсів та визначальні риси ф'ючерсних ринків

13.2. Ф'ючерсна ціна та особливості її формування на різні види контрактів

13.3. Біржова торгівля ф'ючерсними контрактами і система маржі

13.4. Ф'ючерсні стратегії та хеджування

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

Динаміка прибутків/збитків фірми-імпортера при хеджуванні валютного ризику ф'ючерсним контрактом

14.1. Поняття опціонних контрактів, їх види, сторони та ціна виконання

14.2. Організація торгівлі опціонними контрактами та система маржі

14.4. Опціонні стратегії та хеджування опціонами

Проектований звіт про прибутки за період з 1.07 до 31.07.1999 р., грн

15.1. Поняття спекулятивних операцій

15.2.2. Аналіз економічних індикаторів

15.2.2.3. Індикатори безробіття

15.3.1. Сутність, об'єкти та методи технічного аналізу

15.3.2. Графічний аналіз: поняття та види графіків

15.3.3. Поняття та визначення тренду

15.3.4. Підтримка та опір руху цін

15.3.6. Простий показник середнього руху курсу (ма)

15.3. 7. Експоненціальний показник середнього руху курсу (ема)

15.3.9. Метод зближення/розходження показника середнього руху курсу (масd)

15.3.11. Найпотужніший сигнал технічного аналізу

15.3.13. Швидкість зміни (RoC)

15.3.14. Згладжена швидкість зміни (s-RoC)

15.3.15. Надмірна купівля та надмірний продаж

15.3.16. Індекс відносної сили (rsi)

15.3.18. Обсяг (volume) та відкритий інтерес (оі)

15.3.19. Індекс товарного каналу (ссі)

15.4. Психологія прийняття рішення

Пов'язаними з валютними операціями комерційних банків

16.1. Поняття ризику як економічної категорії

16.2. Класифікація банківських ризиків

16.3. Поняття валютного ризику та його види

•/

S економічне обгрунтування кредиту; •S суму та строк, на який береться кредит;

назву, кількість та вартість товару;

./ S

•S валюту платежу та країну придбання товару; •S графік поставок товару, що імпортується;

джерело погашення кредиту;

розрахунок строків використання і погашення кредиту та відсотків за ним.

У деяких випадках банк може вимагати від позичальника і додаткову інформацію щодо реквізитів торговельних партнерів, на рахунки яких буде зараховуватися сума кредиту. Використання кредитів в іноземній валюті передбачається лише за умови своєчасного подання у банк копій контрактів позичальників з іноземними партнерами, попередньо узгоджених з банком. Строки укладання контрактів та періоди розрахунків за ними повинні чітко відповідати строкам використання кредиту.

При кредитуванні в іноземній валюті, окрім кредитного ризику, для банку може виникнути загроза і валютного ризику у таких випадках:

при зниженні курсу валюти, у якій видано кредит, відносно національної валюти;

при конвертації отриманих надходжень у валюту кредиту;

+ при використанні забезпечення, вираженого у національній валюті чи в третій валюті.

Для забезпечення своєчасного повернення кредиту банк повинен систематично контролювати хід виконання кредитної угоди. У разі невиконання позичальником умов кредитного договору банк має право припинити подальше використання кредиту та достроково стягнути суму заборгованості.

Пряме банківське кредитування можна розглядати як вигіднішу форму кредитування для імпортера, тому що ці кредити дають йому можливість вибрати експортера. У свою чергу, таке кредитування не позбавлене вигоди і для експортера, оскільки звільняє його від необхідності звертатися до банку з проханням урахувати чи придбати векселі.

6.3. Кредитування експорту

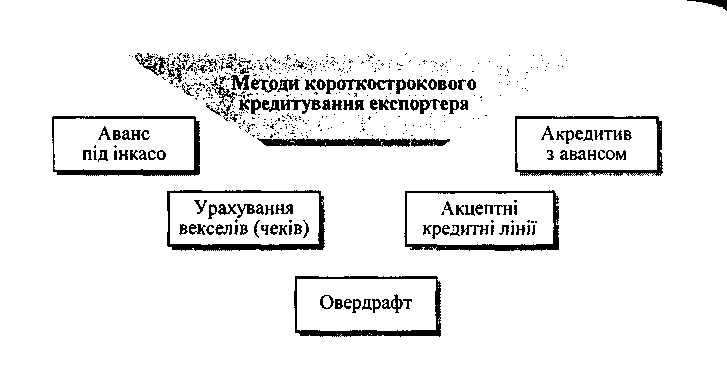

6.3.1. Короткострокове кредитування експортера

Завданням кредитування експорту є надання у розпорядження експортера грошових коштів для покриття його витрат від початку виробництва товару і до отримання плати за нього. Експортне кредитування можна розглядати як:

> попереднє кредитування експорту (на період від початку виробництва до відвантаження товару);

> поточне кредитування експорту (на період, що охоплює час транспортування й отримання платежу).

Найчастіше формою експортних короткострокових кредитних операцій є аванси під інкасо, акредитив з авансом, також використовуються врахування та акцепт векселів. Для надійних клієнтів банки можуть надавати овердрафт як у національній, так і в іноземній валюті для забезпечення можливості здійснення торговельних операцій (рис. 6.7).

132

133

Акредитив з авансом1 використовують, якщо необхідно кредитувати експортера перед відвантаженням товару. В умовах акредитива має бути чітко вказано, яка частка його загальної суми становить аванс. Як правило, сума авансу не перевищує 85% загальної суми акредитива. При використанні акредитива з авансом аванс експортеру видається під його письмове зобов'язання подати у визначений строк необхідні документи. Виплата відбувається банком експортера, але під гарантію банку, який відкрив акредитив. Якщо експортер не подасть у визначений строк документи і не погасить авансу, то банк, що його видав, дебетує рахунок банку-емітента на суму авансу та відсотків.

Величина авансу під інкасо залежить від оцінки фінансової надійності клієнта, якості застави (позичальник передає у заставу право власності на товари, що експортуються, банку-кредитору та вимогу на отримання оплати за документарним інкасо до зарубіжного банку) і від економічної та політичної ситуації у країні покупця. Зазвичай сума авансу становить від 75% до 90% від загальної суми інкасо.

При поставках товарів на умовах інкасо можливе надання авансу під окремі інкасові партії — індивідуальний аванс чи повне авансування усіх операцій клієнта, переданих на інкасо. Коли способом інкасо є «документи проти платежу», банківське забезпечення набуває форми контролю над товарами. Якщо методом

Акредитив з авансом називають «акредитивом з червоною умовою», оскільки помітка про аванс на ньому робилася червоним чорнилом, для того, що привернути увагу. Склалася традиція використання даного виду акредитива при експорті певних товарів, наприклад великої рогатої худоби з Італії, шерсті з Австралії, пиломатеріалів зі скандинавських країн.

інкасо є «документи проти акцепту», то банк має лише акцептований вексель (товари отримує імпортер). Тому дуже важливо бути впевненим у бажанні та можливості імпортера виконати свої зобов'язання за акцептованими векселями й оплатити їх у визначений строк.

Аванси під інкасо є прийнятним методом кредитування експорту за умови, що банк-кредитор виконає інкасування і що векселі підлягають оплаті у країні та в національній валюті експортера та банку-кредитора. Якщо векселі підлягають оплаті в іноземній валюті та за кордоном, доцільно здійснювати врахування векселів, тобто придбання векселів, виписаних експортером на покупця, які мають бути оплачені за кордоном. Урахування векселів здійснюється перед їх пересиланням імпортеру з дисконтом.

Банк ураховує векселі лише тоді, коли вексель має надійне забезпечення. Тому важливими елементами є фінансова надійність імпортера, сума векселя, очікувана тривалість часу до оплати. У разі відмови від платежу чи акцепту банк має право регресу до експортера. Векселі мають бути виписані у вільно конвертованій валюті. Для отримання додаткової гарантії банк може вимагати від клієнта оформлення страхування кредиту від ризику неплатежу.

Якщо експортер постійно виписує векселі та чеки, які підлягають оплаті за кордоном, банк може запропонувати відкрити для нього облікову кредитну лінію на строк до одного року. Відповідно до цієї умови банк буде зобов'язаний ураховувати всі векселі, виписані клієнтом на іноземних покупців. Таким чином, клієнт негайно отримує платіж (кредит), проте банк залишає за собою право регресу у разі неплатежу чи неакцепту імпортером.

Одним із методів короткострокового кредитування експортера є акцептні кредитні лінії. Акцептну кредитну лінію можна розглядати як угоду, відповідно до якої банк дає згоду акцептувати векселі, що виписані на нього експортером під забезпечення торговельними векселями на товари, що експортуються. Завдяки авторитету акцентуючого банку векселі зразу ж можна врахувати за низькою ставкою.

Вартість акцептованих векселів не перевищує (або дорівнює) вартості торговельних векселів. У разі відмови імпортера від платежу чи акцепту за торговельним векселем банк має право регресу до експортера.

Період, протягом якого може бути використане акцептне джерело кредитування, визначається умовами угоди між банком та

134

135

клієнтом. Також установлюється ліміт, у межах якого виписуються векселі. Як правило, термін користування акцепною кредитною лінією довший, ніж строк користування овердрафтом.

Використання акцептних кредитів у міжнародній практиці є досить поширене. У деяких випадках акцептні джерела є значними і надаються не одним банком, а банківськими синдикатами. Серед причин широкого використання акцептних кредитів можна виділити такі:

а акцептний кредит можна розглядати як середньостроковий овердрафт;

а вартість акцептного кредиту може бути нижчою, ніж процентна ставка за овердрафтом чи банківським кредитом, оскільки облікова ставка акцептованих банком векселів на ринку зазвичай нижча.

Якщо експортер регулярно та на великі суми отримує векселі або чеки від іноземних партнерів, доцільніше використовувати факторинг та форфейтинг, ніж постійно звертатися у банк із проханням про врахування чи акцепт векселів.

6.3.2. Експортний факторинг та форфейтинг

Розширення кола партнерів та отримання знижок

П ри

кредитуванні зовнішньої торгівлі

експортний факторингяк

одна з альтернативних форм кредитування

останнім часом набув

вагомого значення. Він використовується

переважно середніми торговельними

підприємствами та виробниками, які

серед своїх клієнтів мають постійних

покупців. Експортний факторинг як

інструмент кредитування непридатний

для експортних операцій

з тривалою відстрочкою платежу.

ри

кредитуванні зовнішньої торгівлі

експортний факторингяк

одна з альтернативних форм кредитування

останнім часом набув

вагомого значення. Він використовується

переважно середніми торговельними

підприємствами та виробниками, які

серед своїх клієнтів мають постійних

покупців. Експортний факторинг як

інструмент кредитування непридатний

для експортних операцій

з тривалою відстрочкою платежу.

Зменшення витрат на утримання бухгалтерського апарату

Запобігання втратам за безнадійними боргами

Економія часу

Усунення валютних ризиків

Зменшення періоду кредитування

Рис. 6.8. Переваги використання факторингу експортерами

136

Факторинг як метод кредитування експорту розглядають як продаж права щодо вимоги торговельних боргів. Експортний факторинг вигідно використовувати за умови, що експортер має проблеми з грошовими потоками та здійснює торгівлю на умовах відкритого рахунку. Позитивні моменти при використанні факторингу відображені на рис. 6.8.

Результатом використання факторингу є можливість розширення обсягу торговельних угод, використання додаткового джерела фінансування та економія управлінських видатків. Особливо вигідним для експортера є використання факторингу при торгівлі за відкритим рахунком.

Поряд з позитивними моментами використання факторингу його розвитку можуть перешкоджати деякі негативні моменти, а саме:

а експортери можуть надавати перевагу традиційним методам фінансування;

а може існувати думка, що використання факторингу є свідченням нестабільного фінансового стану;

а в експортерів виникає побоювання, що втручання факторингової фірми чи банку може погіршити взаємовідносини між партнерами.

Використання факторингу є зручним методом фінансування експортера, якщо термін кредитування від трьох до шести місяців. У разі необхідності фінансування з більш тривалими строками використовують форфейтинг.

Форфейтинг — кредитування експортера через придбання векселів чи інших боргових зобов'язань. Якщо факторинг використовується для кредитування короткострокової заборгованості усередині країни та за кордоном і, як правило, через придбання усіх вимог, то форфейтування є інструментом кредитування окремих експортних вимог, зазвичай середньострокових. Спільні риси між факторингом та форфейтингом полягають у тому, що ці методи використовуються для скорочення заборгованості у балансі в результаті продажу вимог. Позитивні риси форфейтингу відображені на рис. 6.9.